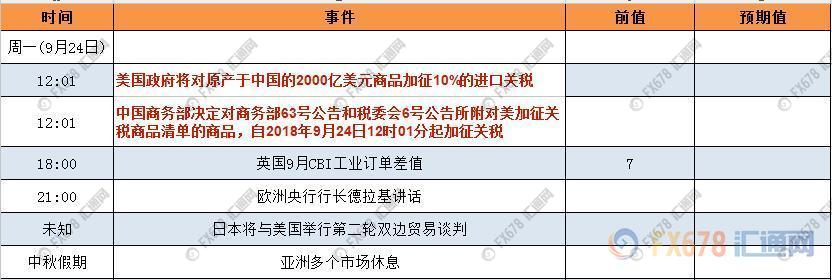

9月24日-9月28日当周重磅事件和数据前瞻

周一(9月24日)关键词:国际贸易局势动态消息;

一般情况下,周一的行情会相对较小,因为市场会关注本周的风险事件和数据的预期情况;9月24日将迎来美国和中国正式实行新一轮互相征收关税措施,投资者需要留意市场情绪的变化。

从刚刚过去的一周市场行情来看,中美双方的贸易局势比原本市场预期的平和,美元的避险买需已经有显著降温;投资者需要留意中美双方对贸易局势的进一步态度变化;如果双方继续淡化处理,则美元仍有一点的下行风险;否则,美元则有望接近展开反攻。

另外,日本将与美国举行第二轮双边贸易谈判,投资者也需要保持密切关注。

值得一提的是,因为中秋假期,中国、日本和韩国的主要市场都休市,所以亚洲时段的交投可能会受到一些限制。

欧洲时段虽然有欧洲央行德拉基的讲话,不过他在刚刚过去的一周已经多次发表讲话,预计不会有太多新的内容,预计影响相对有限。

需要提醒的是,9月23日OPEC和非OPEC的减产监督委员会也会召开会议,目前市场预期不会对增加产量达成一致意见,投资者需要留意会议结果对原油市场的影响。

周二(9月25日)关键词:日本央行会议纪要;欧洲央行官员讲话;

本交易日风险事件和经济数据相对较少,投资者一方面需要继续留意日本和美国贸易谈判结果的相关影响,另一方面,则需要留意日本央行会议纪要影响和日本央行行长黑田东彦的讲话;过去两周市场避险情绪的降温,令日元受到明显的拖累,投资者需要提防日元小幅反弹的可能。

另外,本交易日有多个欧洲央行官员将分别讲话,由于欧洲央行可能会在2019年夏季以后逐步收紧货币政策,所以欧洲央行官员讲话的影响力也会逐步提升,投资者需要予以留意。

周三(9月26日)美联储利率决议;美联储主席鲍威尔讲话;

本交易日纽约时段将迎来本周最重要的风险事件——美联储利率决议和美联储主席鲍威尔的新闻发布会;市场普遍预期美联储将进行年内第三次加息,需要重点关注的是美联储政策声明和鲍威尔讲话的鹰鸽态度。

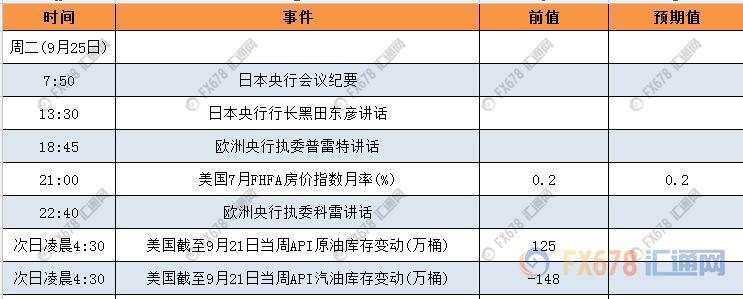

鉴于近期美国经济数据相对乐观,市场预期美联储可能会释放鹰派信号,继续为12月份加息做铺垫;目前市场预期美联储9月份加息的概率为100%,12月份再次加息的概率约76.8%。尽管目前这种预期已经部分被市场消化,但在预期发生大的变化前,仍可能会限制美元的下行空间。

(美联储加息概率一览表)

法国外贸银行Natixis指出,市场关注的问题在于,决策者是否会将2020年的一次加息提前到2019年进行,或者直接将明年加息次数增加一次,我的猜测是增加而不是减少。美联储声明中任何关于未来会更多加息的新暗示,都将会被解读为“鹰派”,会导致收益率走高,并打击股市。我认为风险是不对称的,更偏向于鹰派。美联储官员“没有理由”从现在预期的加息次数上后退。

摩根士丹利团队在最新的报告称,美联储料将在9月会议上升息,美联储可能通过更新2018年点阵图以及修正前瞻性指引发出12月加息意图的强烈信号。

需要提醒的是,最近一次出炉的美国PPI数据和CPI数据都差于市场预期,美联储距离12月份的利率决议还有一个季度的时间,11月8日也还有一次利率决议,美联储也可能并不急于过去强调12月份再次加息的预期,如果意外出现这种情况,则美元可能会受到一定的拖累。

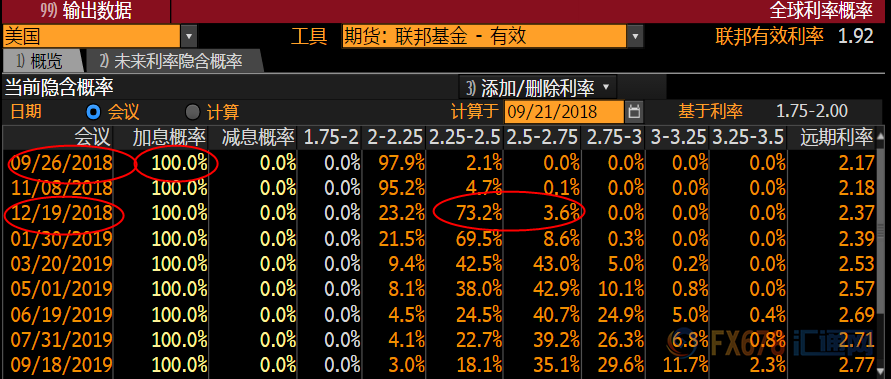

周四(9月27日)关键词:美国耐用品订单数据;

本交易日首先需要留意美联储利率决议的影响发酵情况,一般情况下,美联储利率决议如果鹰鸽程度非常明显,其影响会在第二个交易日的亚欧时段继续发酵,尤其是亚市盘初。

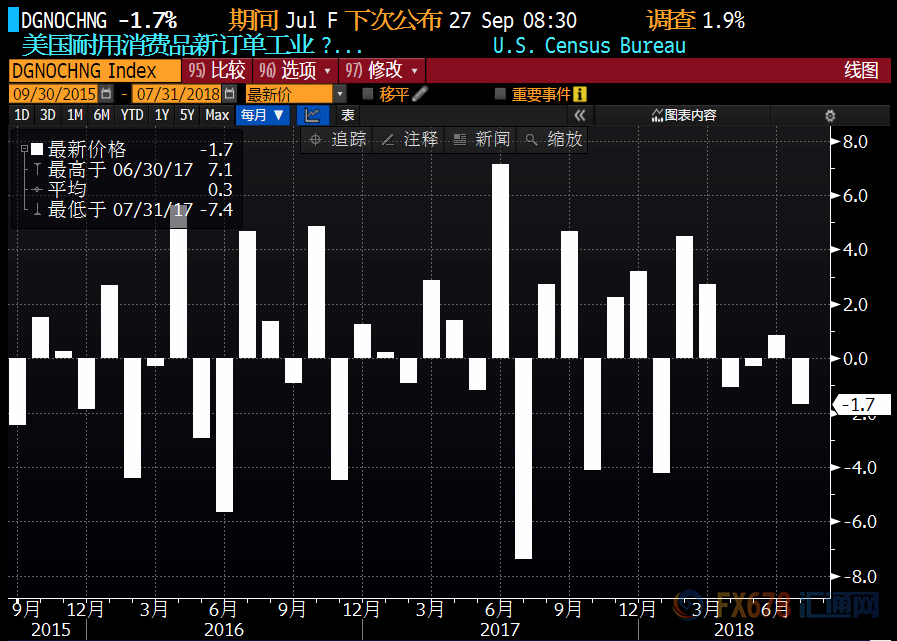

其次,本交易日欧洲时段还需重点关注美国8月份耐用品订单数据的表现;由于该数据在GDP数据占的比重较大,所以一般该数据和预期不一致时,对行情影响较大,进两年对金价会有10-12美元的影响。

8月24日美国商务部公布的数据显示,在经历6月温和反弹后,美国7月耐用品订单数据表现不及预期,环比下降1.7%,录得1月份以来最差表现,预期为下降1%。由于市场原本预期较差,在数据出炉前,金价已经从1183美元附近涨至1192美元附近;数据出炉后金价延续涨势,当日最高曾触及1208美元附近,最终收涨1.74%,录得逾一年最大单日涨幅。其他非美货币当日也普遍录得较大的涨幅,美元指数则受到明显拖累。

目前市场对8月耐用品订单数据的预期比较乐观,有望录音五个月来最近表现,在数据出炉前,有望给美元提供一定的支撑。

(美国耐用品订单数据历史表现一览)

另外,对于英国央行首席经济学家霍尔丹讲话和德国9月CPI数据的表现,投资者也需要予以留意,尤其是后者有望给欧元区CPI数据提供一定的前瞻指引作用。

周五(9月28日)关键词:欧元区CPI数据;美国PCE物价指数

本交易日风险时间相对较少,但有几个经济数据需要重点关注。

首先,亚洲时段,将迎来日本的CPI数据和就业数据,一般情况影响相对较小,简单予以留意即可。同时需要留意的是中国9月财新制造业PMI数据,市场预期为50.6,如果跟预期不一致,可能会对人民币、澳元和纽元产生一些影响。

其次,欧洲时段,将出炉欧元区9月份CPI数据,目前市场预期为同比增长2%,核心CPI将同比增长1%,都是处于近一年来较高水平,8月份有所回落,9月份数据的表现在短线会给欧元产生一定的影响。

再次,欧洲时段还将出炉美国8月份PCE物价指数,该数据是美联储重点监控的一个经济数据,尽管在5月份和7月份分别达到了美联储2%目标,但此前出炉的8月份CPI数据表现差于预期,PPI数据也差于预期,目前市场对PCE数据的预期相对中性,投资者也需要提防数据差于预期的可能性;另外,目前离数据公布还有几天时间,投资者也需要留意预期值变化情况。

另外,在美国数据公布后,还将迎来美联储常任票委威廉姆斯的讲话,投资者也需要予以留意。