利尔转债申购价值分析:农药龙头 量价齐升

来源:国信固收研究 董德志 柯聪伟 金佳琦

主要结论

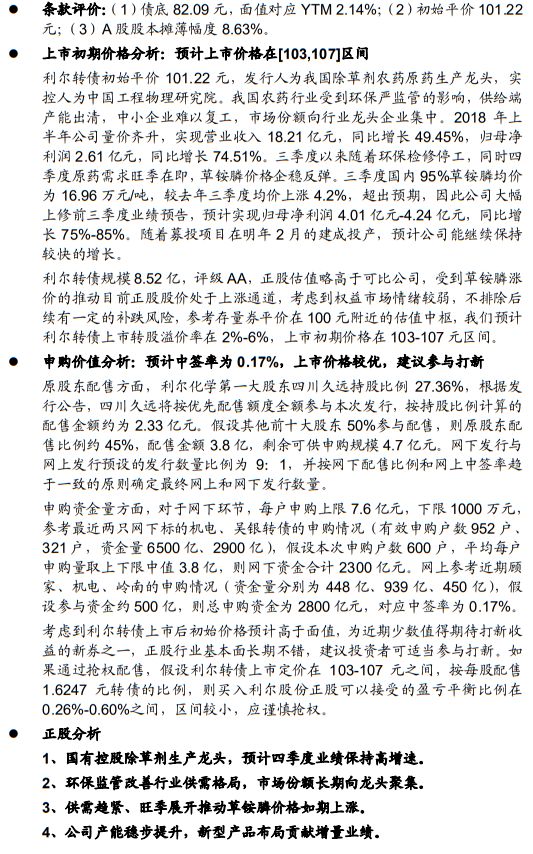

利尔转债发行安排

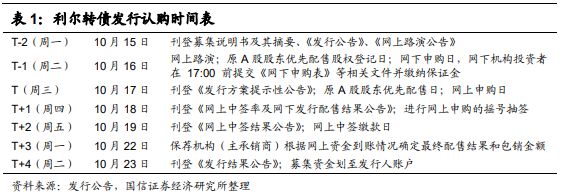

利尔转债主要条款及评价

债底82.09元,面值对应YTM 2.14%:利尔转债发行期限6年,票面利率每年分别为0.40%、0.60%、1.00%、1.50%、1.80%,2.00%,到期赎回价格为票面面值的108%(含最后一期利息)。按照中债2018年10月12日6年期AA企业债估值5.63%计算的纯债价值为82.09元,面值对应的YTM为2.14%。若上市价格超过113.30元,对应负的到期收益率水平。

初始平价101.22元:利尔化学2018年10月12日收盘价为19.05元,初始转股价格为18.82元,对应初始转股价值101.22元,初始溢价率为-1.21%。其发行公告前20交易日及前1交易日均价较高值为18.81元,基本贴底价发行。

A股股本摊薄幅度8.63%:发行规模8.52亿元,假定以18.82元的初始转股价全部转股,对公司A股总股本的摊薄幅度约为8.63%。

利尔转债上市初期价格分析:预计上市价格在[103,107]区间

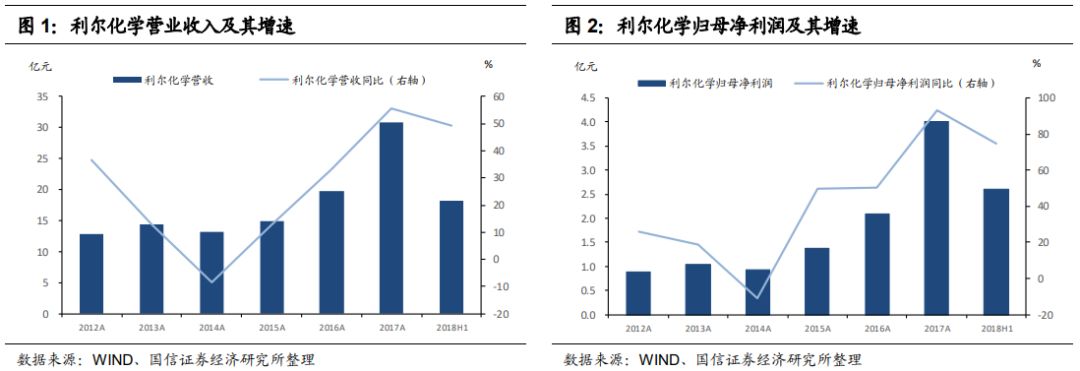

利尔转债初始平价101.22元,发行人为我国除草剂农药原药生产龙头,实控人为中国工程物理研究院。我国农药行业受到环保严监管的影响,供给端产能出清,中小企业难以复工,市场份额向行业龙头企业集中。2018年上半年公司量价齐升,实现营业收入18.21亿元,同比增长49.45%,归母净利润2.61亿元,同比增长74.51%。三季度以来随着环保检修停工,同时四季度原药需求旺季在即,草铵膦价格企稳反弹。三季度国内95%草铵膦均价为16.96万元/吨,较去年三季度均价上涨4.2%,超出预期,因此公司大幅上修前三季度业绩预告,预计实现归母净利润4.01亿元-4.24亿元,同比增长75%-85%。随着募投项目在明年2月的建成投产,预计公司能继续保持较快的增长。

利尔转债规模8.52亿,评级AA,正股估值略高于可比公司,受到草铵膦涨价的推动目前正股股价处于上涨通道,考虑到权益市场情绪较弱,不排除后续有一定的补跌风险,参考存量券平价在100元附近的估值中枢,我们预计利尔转债上市转股溢价率在2%-6%,上市初期价格在103-107元区间。

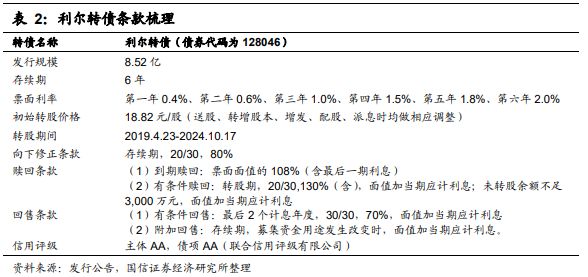

申购价值分析:预计中签率为0.17%,上市价格较优,建议参与打新

原股东配售方面,利尔化学第一大股东四川久远持股比例27.36%,根据发行公告,四川久远将按优先配售额度全额参与本次发行,按持股比例计算的配售金额约为2.33亿元。假设其他前十大股东50%参与配售,则原股东配售比例约45%,配售金额3.8亿,剩余可供申购规模4.7亿元。网下发行与网上发行预设的发行数量比例为9:1,并按网下配售比例和网上中签率趋于一致的原则确定最终网上和网下发行数量。

申购资金量方面,对于网下环节,每户申购上限7.6亿元,下限1000万元,参考最近两只网下标的机电、吴银转债的申购情况(有效申购户数952户、321户,资金量6500亿、2900亿),假设本次申购户数600户,平均每户申购量取上下限中值3.8亿,则网下资金合计2300亿元。网上参考近期顾家、机电、岭南的申购情况(资金量分别为448亿、939亿、450亿),假设参与资金约500亿,则总申购资金为2800亿元,对应中签率为0.17%。

考虑到利尔转债上市后初始价格预计高于面值,为近期少数值得期待打新收益的新券之一,正股行业基本面长期不错,建议投资者可适当参与打新。如果通过抢权配售,假设利尔转债上市定价在103-107元之间,按每股配售1.6247元转债的比例,则买入利尔股份正股可以接受的盈亏平衡比例在0.26%-0.60%之间,区间较小,应谨慎抢权。

正股分析

国有控股除草剂生产龙头,预计四季度业绩保持高增速。利尔化学是我国最大规模的草铵膦原药生产企业,实际控制人为中国工程物理研究院,目前稳定产能占全国40%以上。产品与质量标准已于国际接轨,主要客户包括陶氏、拜耳与纽发姆等,出口占比不断上升。公司自2015年实现草铵膦原药的商业化生产与销售以来,收入与净利增速不断上升,产能稳步推进。2017年全年实现营收30.84亿,归母净利润4.02亿元,分别同比增长55.55%与92.93%。2018年前三季度预计实现归母净利润4.01亿元-4.24亿元,同比增长75%-85%,随着四季度农药原药需求旺季的到来以及草铵膦价格的持续高位,公司全年业绩预计将保持高增速。

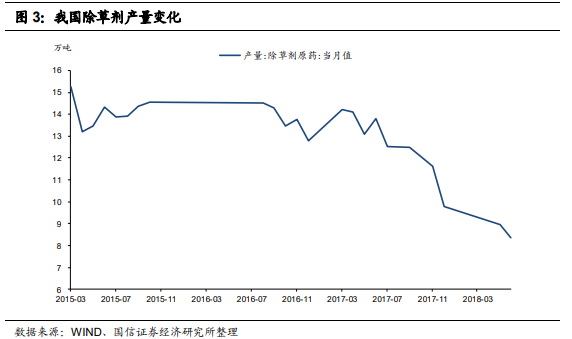

环保监管改善行业供需格局,市场份额长期向龙头聚集。利尔化学目前农药原药业务的主要增长点为草铵膦除草剂。草甘膦、百草枯、草铵膦是三大灭生性除草剂,从需求端来看,百草枯由于其毒性极大,近年来已被全球多个国家禁用,草甘膦由于使用年数长,不少杂草对该药已产生较强抗性,在农业生产中使用效果有限,因此,草铵膦作为百草枯、草甘膦的最佳替代品,需求快速增长,仅国内就可产生年约4万吨的置换市场空间。从供给端来看,一方面在环保严监管压力下,中小企业难以开工,另一方面草铵膦合成工业化壁垒较高,国内常用的技术路线有着较大的安全与环保风险,新增产能实际投产进度远低于预期。

2017年以来,除草剂原药产量一路下滑,目前国内能够实现稳定规模生产的公司仅利尔、永农、威远、瑞凯四家,供给端理论产能不足2万吨。中小厂家受到严监管产能难以恢复,供给弹性短期内非常有限,供给不足的格局将维持。在供给端监管的继续推进下,未来行业产能将逐渐向头部聚集,利尔作为行业龙头长期受益。

供需趋紧、旺季展开推动草铵膦价格如期上涨。随着四季度农药原药旺季的逐步展开,近期草铵膦价格再现上行。据卓创资讯数据,利尔化学草铵膦出厂价格近期由17.2万元/吨上涨至17.8万元/吨,浙江永农草铵膦价格则更是上涨至18万元/吨,远超16万元/吨的预期,在供需紧张的格局下,四季度预计将继续稳步上涨。

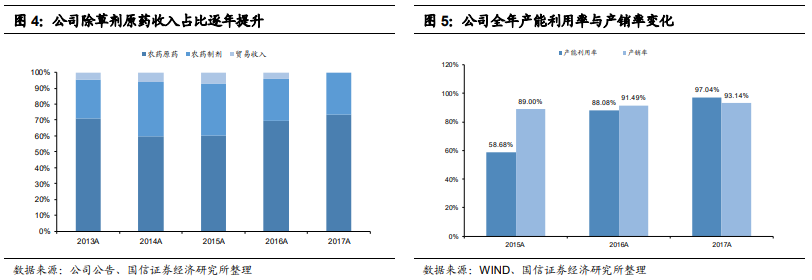

公司产能稳步提升,新型产品布局贡献增量业绩。目前公司主要生产除草剂原液与农药制剂,其中除草剂原药收入占总收入的68%,以草铵膦、毕克草以及毒莠定为主。企业已有草铵膦产能8400吨,占行业总产能的40%以上。此次发行可转债募集资金将部分用于公司年产1万吨草铵膦原药生产线及配套设施建设项目。该项目已于2017年3月开始建设并预计于2019年2月份全面建成,达产后带来增量年净利润1.4亿元。公司目前总体产能利用率接近97%,产销率高于93%,新产能的布局释放将继续扩大公司在草铵膦市场的规模优势,保持在国内的领先地位。

此外,募集资金还将用于年产1000吨丙炔氟草胺与年产1000吨氟环唑的新产品产能建设,其中,氟环唑具有低毒高效特性,丙炔氟草胺对甘膦抗性杂草防除效果较好且技术壁垒高,国内能规模化生产该产品的公司很少,未来市场空间较大。公司年产1000吨丙炔氟草胺项目已于2017年3月开始建设,预计 2019年1月建成投产,达产税后净利润约0.6亿。年产1000吨氟环唑项目已于2017年6月开始建设,预计2019年6月建成投产,达产税后净利润约0.5亿。

全新工艺路线将进一步增强国际竞争力。此外公司新投产的广安生产基地将使用大幅降低成本的拜耳路线替代传统格式路线进行草铵膦的生产,公司预计使用新工艺的草铵膦成本仅有 7.3 万元/吨,低于市场平均成本约30%。公司境外收入占总收入的40%,目前国际上主要是拜耳进行草铵膦的生产,其产能将于本年末达到1.2万吨。新工艺的使公司可以提高在海外市场的质量与价格竞争力,随着未来禁用百草枯的国家增多,公司海外市场有望进一步发力。

估值情况:纵向来看,利尔化学最新PE-TTM和PB分别为19.53与3.80,略高于历史最低水平13.70(2008年),市净率处于历史中位以上。横向来看,申万三级分类农药板块平均PE为13.28,利尔化学估值高于行业平均。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:银行间市场熊猫债新政解读 下一篇:国信固收:华业资本困局 关注可供出售金融资产科目