为啥慌的EB 可交债和可转债那点事

来源:三折人生

据传,国内首例可交债出现实质性违约。

那我们就来唠唠呗,

我们来简单回顾下,

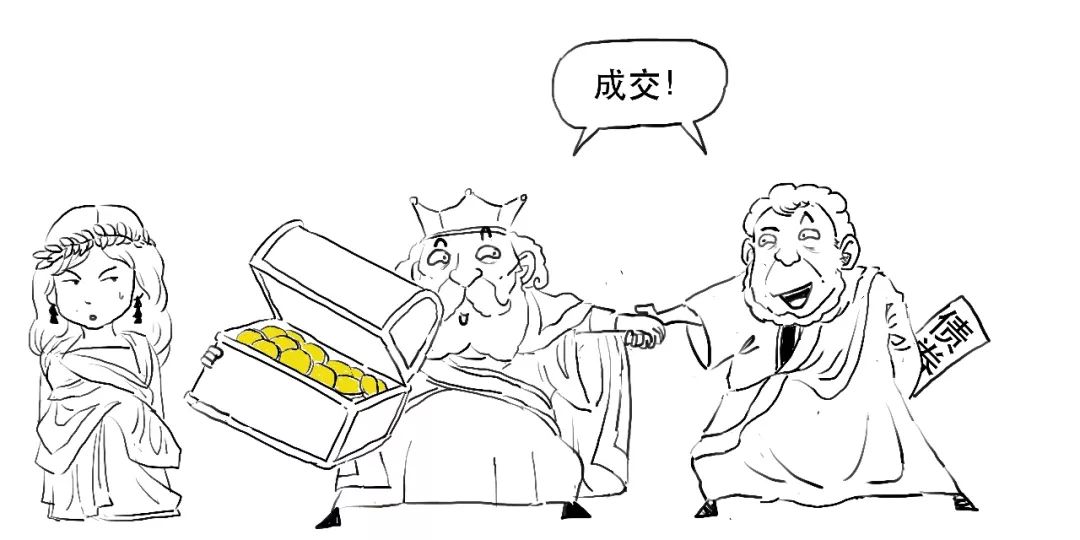

很久很久以前,在一个遥远的王国,有一位国王,他有很多女儿。

在这里,王国的富强程度代表了公主的身价。

国王就相当于上市公司,公主相当于股票。

但是经济不景气,国王也缺钱,于是国王准备发行债券向邻邦借钱。

然鹅,

这里的邻邦相当于投资者。

,

这个债券就相当于可转债,上市公司在发行可转债时,会事先和投资者约定好一个股票转让价格,也就是公主的目标身价。

当股市上涨,股票实际价格高于公主的目标身价时,对投资者有利,投资者就会行使权利,按照约定的转让价格将债券转为股票。

当股票价格低于转让价格的时候,投资者则会选择持有债券到期,

所以可转债是上市公司发行的,债券持有人有权在一定时间内依据约定价格将其转换成公司股票的债券。其英文全称convertible bond,简称CB。

可交债英文全称exchangeable bond,

简称EB。

发行可交债一般就说明缺钱了,所以此时人们常说

我们再回到开头的故事,

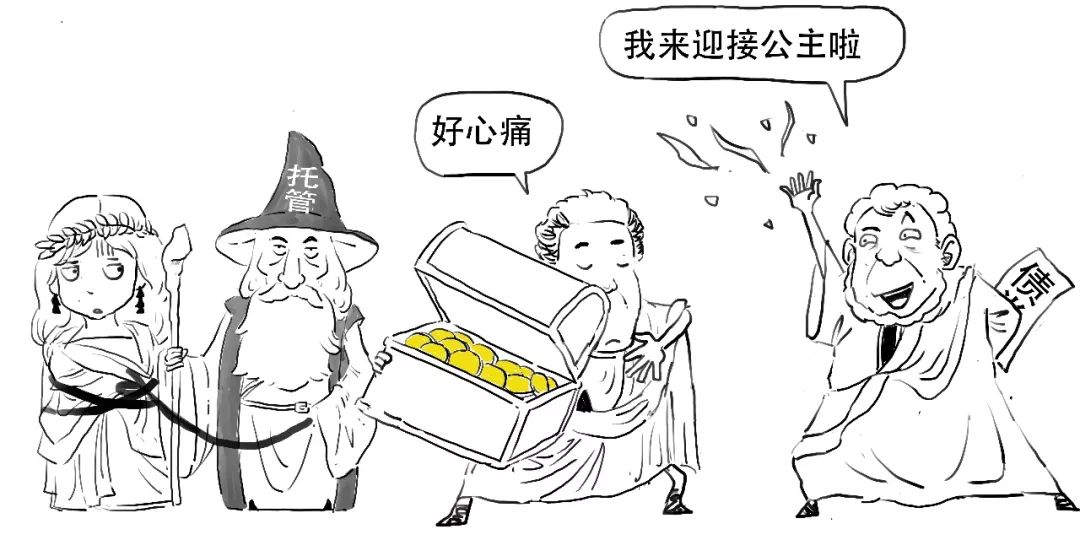

国王有个女婿,但女婿也碰巧缺钱,他准备学老丈人,通过发行债券问邻邦借钱。

女婿作为可交债的发行人,

相当于上市公司的大股东。

上市公司股东在发行可交债时,也会事先和投资者约定好一个股票转让价格,也就是公主的目标身价。

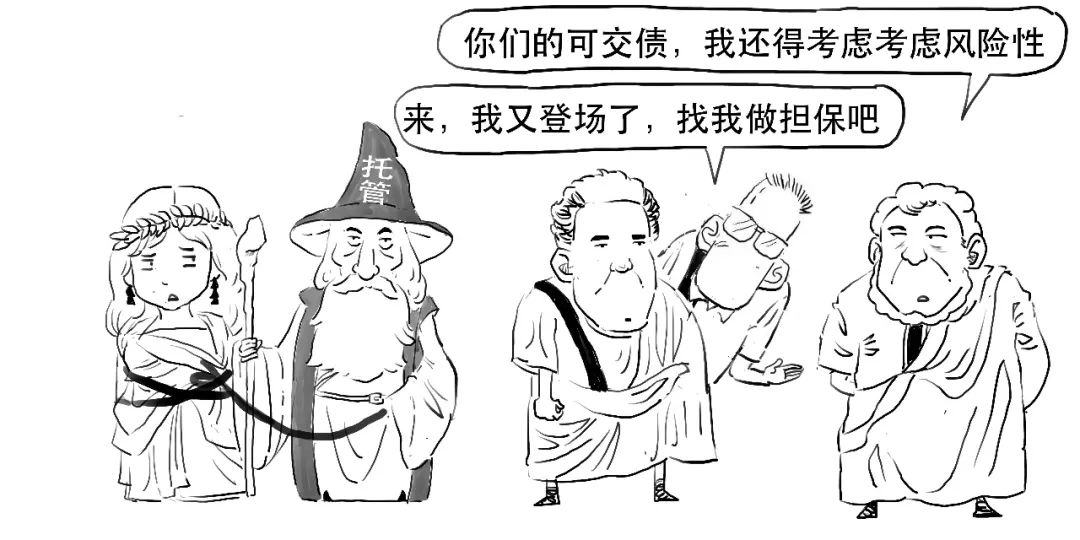

这里的第三方相当于托管机构,

所以对于可交债来说,上市公司的股东相当于用自己持有的股票作为质押物换取融资。

若股票价格高于转让价格,

若股票价格低于转让价格,

所以可交债是指发行人通过质押其持有的股票给托管机构,进而发行的公司债券。可交债可以按照一定价格,在将来某个时期交换成股东所持有的上市公司股票。

我们来看看两者的区别

1、发行主体不同

可转债的发行主体是上市公司本身,可交债的发行主体是上市公司的股东。

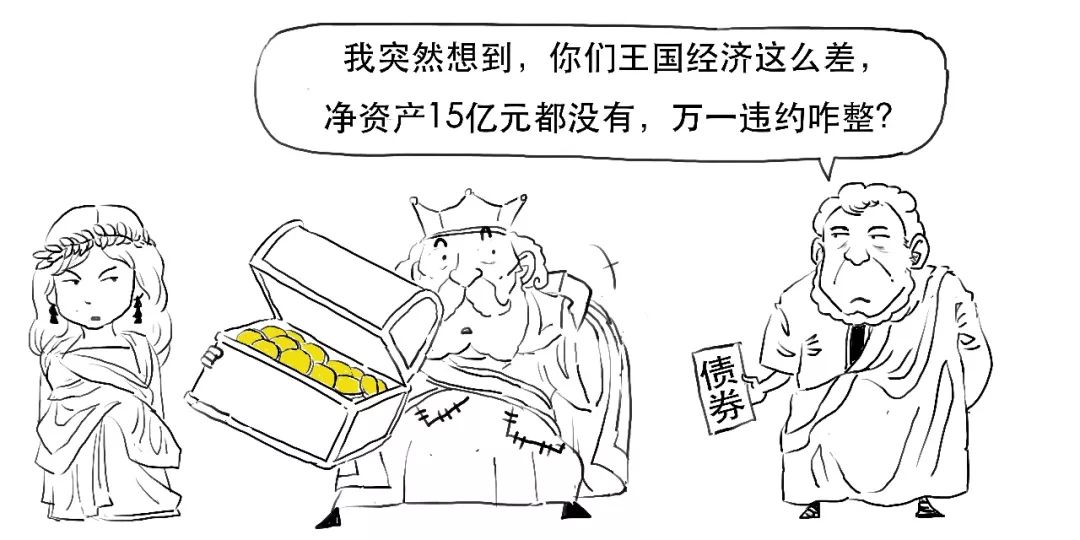

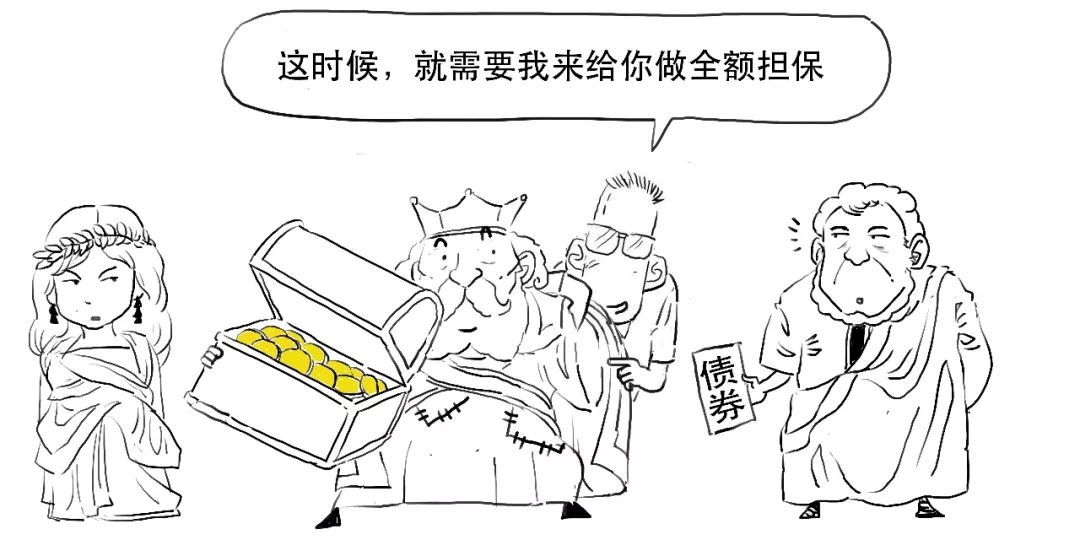

2、抵押担保方式不同

上市公司发行可转债,则若其最近一期期未经审计的净资产低于15亿元,则需要第三方提供担保。

而对于可交债来说,需要把拟用于交换的股票作为质押物。

当然,可交债发行人也可另行提供担保。

3、用于交换的股份来源不同,对上市公司总股本影响不同

可转债用来转换的股份,可以是新增的股票,

由于增加了未许配的公主,所以可转债转股时,带来股本的增加,会摊薄稀释现有股权。

由于是新增的股份,不需要额外付出,所以上市公司一般还是乐意促成债转股,

这样就可以

而对于可交债来说,是股东持有的上市公司存量股票。

可交债对股本总量没有影响,不会稀释股权。

主要是股东就是不想减持股票,但又想通过较低的利息来发债获得融资。

当然,发行可交债也确实是股东减持的一种方式,

这样股东就可能实现以合理价格减持,以达到股权结构调整、投资退出目的,并且对市场和股价的影响较小。

好了,

最后我们通过图表来总结下,

此外,可交债和可转债在发行目的、转股期限也有所不同,

今天我们点到为止,

就酱。

今天举的例子可能不是很合适,

每个人都是独立的个体,不是谁的附属品,

唯愿,

幸福。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:违约的“高级形态”:评海南航空的公告赎回又撤销 下一篇:12宁上陵兑付事件点评:房企分化的例证