申万债券:关注三季报预警 AA-城投能不能买?

来源:申万宏源固收研究

孟祥娟 钟嘉妮 李通 文晨昕

本期投资提示

行业景气高频追踪:

上行的行业主要有石化中苯链及丙烯、煤化工甲醇;大多数行业持平,油价、有色、螺纹钢、煤炭、水泥等变动不大,高位震荡;下行的主要是航运,石化中涤纶、MDI等。动力煤价格本周持平,库存微降;焦煤、焦炭价格变动不大,库存微升。螺纹钢期货价升至4085元/吨,现货价格微降至4381元/吨。石油化工品方面,乙烯市场继续下行,下游终端观望;丙烯价格稳中微升;苯、甲苯、二甲苯价格均上行,分别较上周上行8%、1%及3%;PX、PTA持平,涤纶长丝下降,MDI价格下降。煤化工方面:甲醇价格继续上涨;乙二醇价格下降,纯碱、PVC、尿素价格持平。LME铜铝铅锌分别下降3%、10%、2%及6%,有色库存下降。地产二三线城市销售增速降幅扩大,一线略有收窄。水泥均价持平于421元/吨。航运方面,中国出口运价指数下降,上海出口运价指数上行。

热点解析:

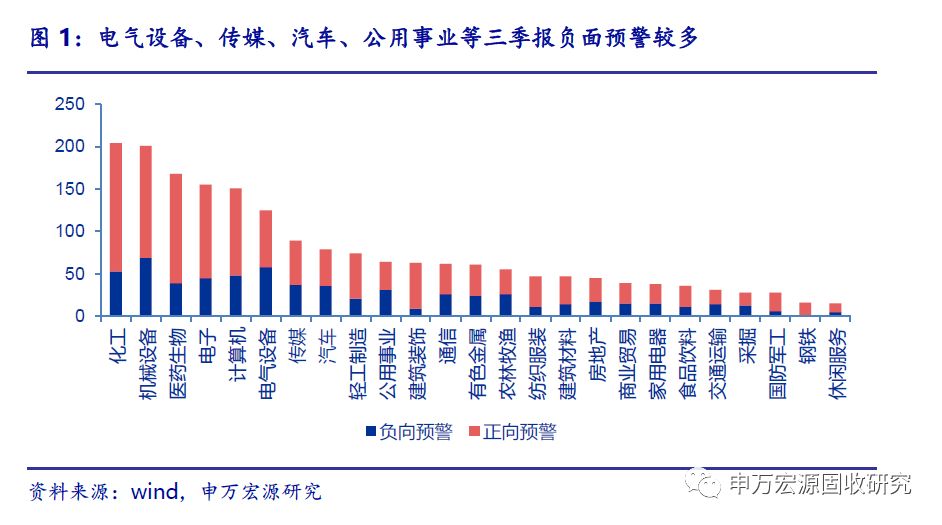

产业债——关注三季报预警。电气设备、传媒、汽车、公用事业等三季报负面预警较多。截至10月14日,已有1955家企业进行中报业绩披露,其中有发债主体331家。我们根据业绩预告的类型进行统计,分为两大类业绩正向预警(预增、略增、续盈、略亏)与负向预警(含略亏、预减、首亏、续亏及不确定)进行统计;电气设备、传媒、汽车、公用事业、通讯、农林牧渔、交通运输、采掘等负向比较多,其中电气设备、传媒、公用设备首亏较多,电气设备、汽车、传媒预减较多;钢铁全部正向预警;此外,化工、医药生物、建筑装饰、纺织服装、建筑材料等正向预警较多。

城投债——AA-城投能不能买?超额收益大,风险相对可控。高公益性的县级地区城投重点关注,整体风险不大。建议根据银监城投名单,筛出县级前两大城投,挑选县级城建集团和国资控股。但是确保负债端稳定,尽量久期控制在一年内。

信用债周度回顾:

产业债——市场与策略:上周信用债二级市场信用利差短升长降,5年期下行明显,期限利差整体下行,中长久期信用利差收窄。上周中短期票据估值收益率整体下行明显,信用利差方面,除AA和AA-1年期中短期票据小幅上行,其他均下行,其中AA+3年期下行幅度最大,下降10bp。上周产业债超额利差有升有降,长久期都以上行为主。短久期中,电气设备上行幅度最大,建筑及航运港口下行幅度最大。中久期中,电气设备上行幅度最大,电子及航空机场下行幅度最大。长久期中,下行的行业超额利差都下降甚微,有色和商业贸易上行幅度最大。成交收益率高于估值的债券主要分布在化工、运输、资本货物等行业。成交收益率低于估值的债券主要分布在非银金融、房地产、有色金属、采掘等行业,商业贸易、建筑材料等也有所涉及。河钢集团交投活跃。

城投债——市场与策略:城投中票利差有升有降。上周,城投国债利差收窄,低等级城投国债利差下行尤其明显。城投中票利差短升长降。区位上,仅华北地区城投债信用利差继续下降,华中地区信用利差增幅较大。分期限来看,3年内的城投债信用利差继续下行,3年以上利差反弹。新老城投债间利差上行。

信用债风险警示:华阳经贸、大连金玛到期未兑付,实质性违约

正文

1.行业景气高频追踪及产业债热点解析

1.1行业景气高频追踪

周度高频追踪:上行的行业主要有石化中苯链及丙烯、煤化工甲醇;大多数行业持平,油价、有色、螺纹钢、煤炭、水泥等变动不大,高位震荡;下行的主要是航运,石化中涤纶、MDI等。动力煤价格本周持平,库存微降,预计动力煤继续走平;焦煤、焦炭价格变动不大,库存微升。螺纹钢期货价升至4085元/吨,现货价格微降至4381元/吨,主要钢材库存下降9万吨至1067万吨。近一周,布伦特原油下降4美元/桶至84美元/桶,WTI原油价格不变为71美元/桶,全美原油库存量微降1.5%。石油化工品方面,乙烯市场继续下行,下游终端观望;丙烯价格稳中微升;苯、甲苯、二甲苯价格均上行,分别较上周上行8%、1%及3%;PX、PTA持平,涤纶长丝下降,MDI价格下降。煤化工方面:甲醇价格继续上涨;乙二醇价格下降,纯碱、PVC、尿素价格持平,预计至12月全球尿素市场货源紧俏,价格或继续上行。有色方面,除国内铅、锌外普遍价格下降,LME铜铝铅锌分别下降3%、10%、2%及6%,有色库存下降。地产方面,二三线城市销售增速降幅扩大,一线略有收窄。全国水泥均价持平于421元/吨。航运方面,波罗的海干散货指数下行,中国出口运价指数下降,上海出口运价指数上行,受贸易战影响运价指数或进一步下调。

1.2产业债热点解析:关注三季报预警

电气设备、传媒、汽车、公用事业等三季报负面预警较多。截至10月14日,已有1955家企业进行中报业绩披露,其中有发债主体331家。我们根据业绩预告的类型进行统计,分为两大类业绩正向预警(预增、略增、续盈、略亏)与负向预警(含略亏、预减、首亏、续亏及不确定)进行统计;全部披露数据来看行业方面,电气设备、传媒、汽车、公用事业、通讯、农林牧渔、交通运输、采掘等负向比较多,其中电气设备、传媒、公用设备首亏较多,电气设备、汽车、传媒预减较多;钢铁全部正向预警;此外,化工、医药生物、建筑装饰、纺织服装、建筑材料等正向预警较多。发债主体情况来看,公用事业、传媒、农林牧渔、非银金融负面预警比较多,其中公用事业预减3家、略减3家,首亏3家,分别为凯迪、盛运环保、神雾环保;传媒有5家预减,电广传媒预计亏损1-1.5个亿;农林牧渔4家预减、3首亏;此外,地产主体方面,凤凰股份续亏,中弘股份、阳光股份、大连友谊首亏。

2.城投债热点解析:AA-城投能不能买

为什么关注AA-城投?

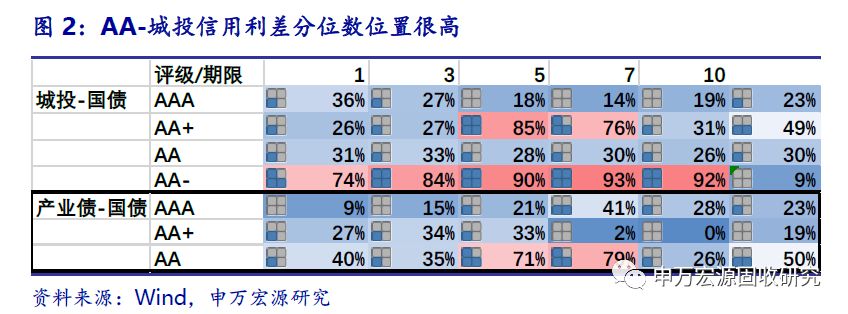

因为超额利差很高。高评级城投、产业债超额收益过低,而低评级产业债的信用风险又太大。风险方面我们认为相对可控。

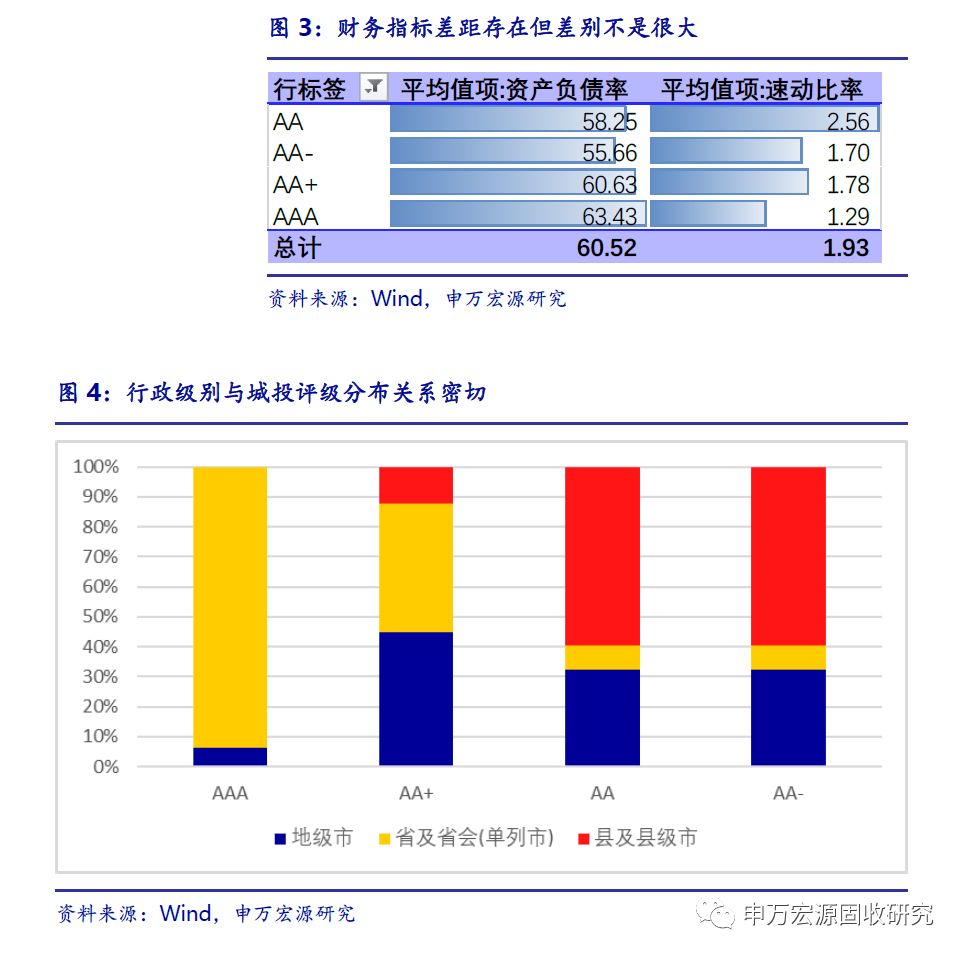

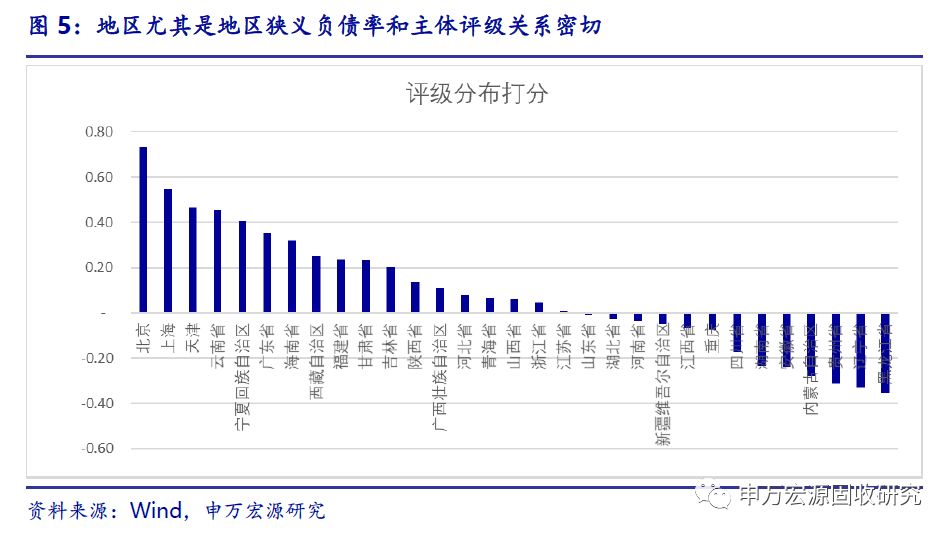

AA-城投评级低主要差在哪里?

主要差在1)城投行政级别。2)城投区位。3)行业

省级基本是AAA,市级AA+居多,县级大多分布与AA和AA-。区位上经济好,狭义负债率低的地区明显高评级多。行业分布上交运和公共事业评级整体高于地产。财务指标上,评级低的城投反而在资产负债率和速动比率好于高评级城投。

低评级城投,为什么可以买?

1)从历史情况看,城投违约并没有体现出县级多发的规律。2)地方财政改善,保基建方向不动摇,城投出问题概率小。3)有城投债务重组合并作为最后保障。4)利差足够大,达到历史90%以上分位数,估值方面恶化的风险反而小。

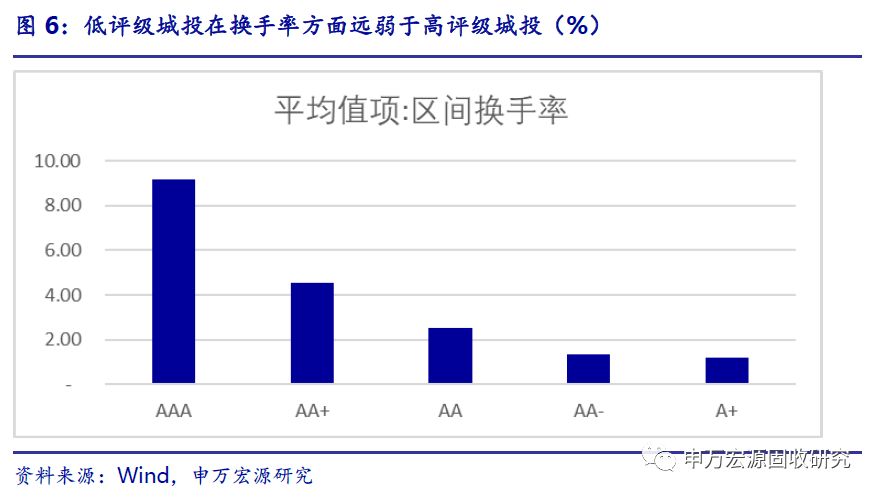

隐忧:低评级城投会不会流动性太差?

确实,AA-城投换手率只有AAA城投的1/9,这就意味着一旦市场对城投感觉担忧,AA-基本无法卖出,因而只推荐负债端稳定的投资者关注,另外我们建议重点关注短久期的AA-城投。

结论:

超额收益大,风险相对可控。高公益性的县级地区城投重点关注,整体风险不大。建议根据银监城投名单,筛出县级前两大城投,挑选县级城建集团和国资控股。但是确保负债端稳定,尽量久期控制在一年内。

3.产业债市场周度回顾

3.1产业债二级市场

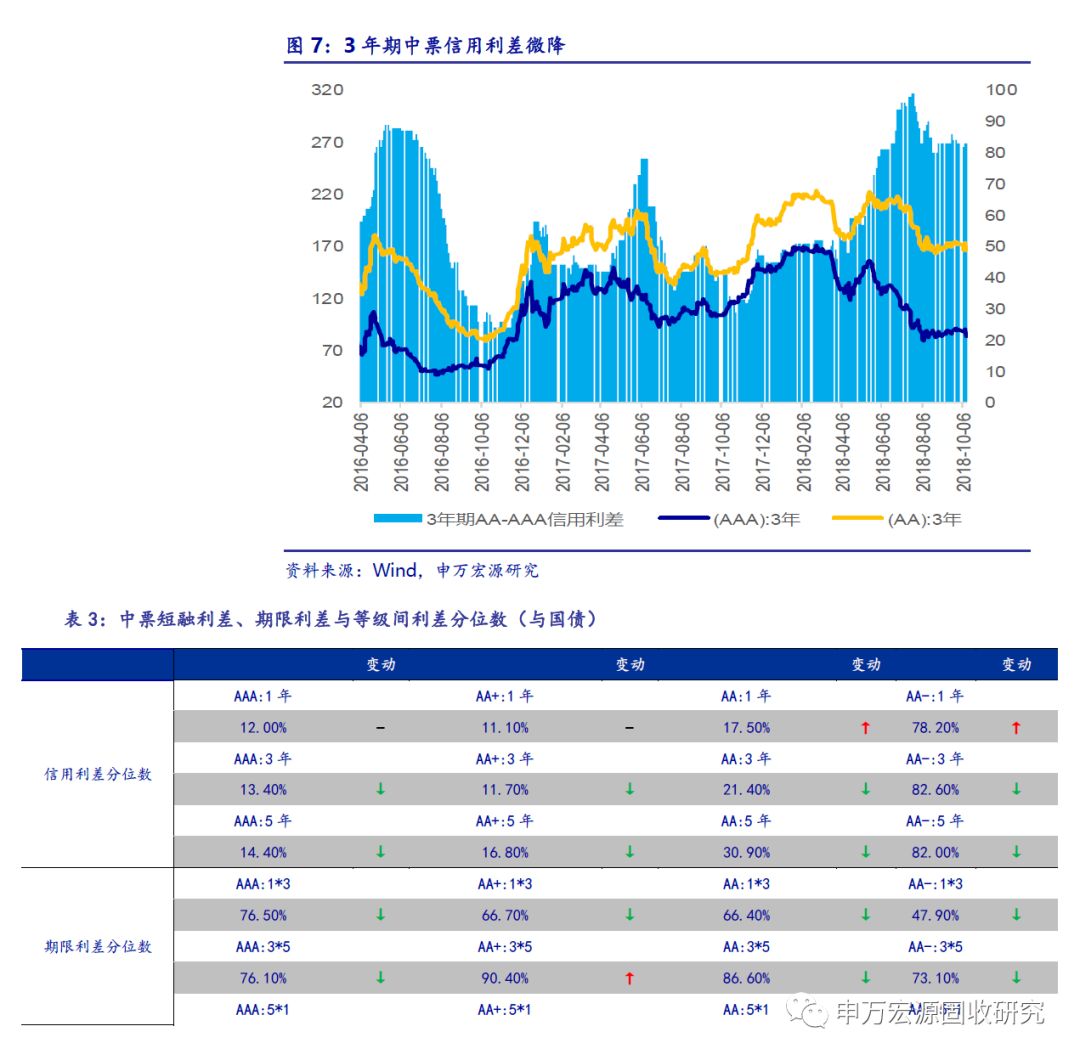

上周信用债二级市场信用利差短升长降,5年期下行明显,中长期变化不大,期限利差整体下行,中长久期信用利差收窄。上周中短期票据估值收益率整体下行明显,信用利差方面,除AA和AA-1年期中短期票据小幅上行,其他均下行,其中AA+3年期下行幅度最大,下降10bp。

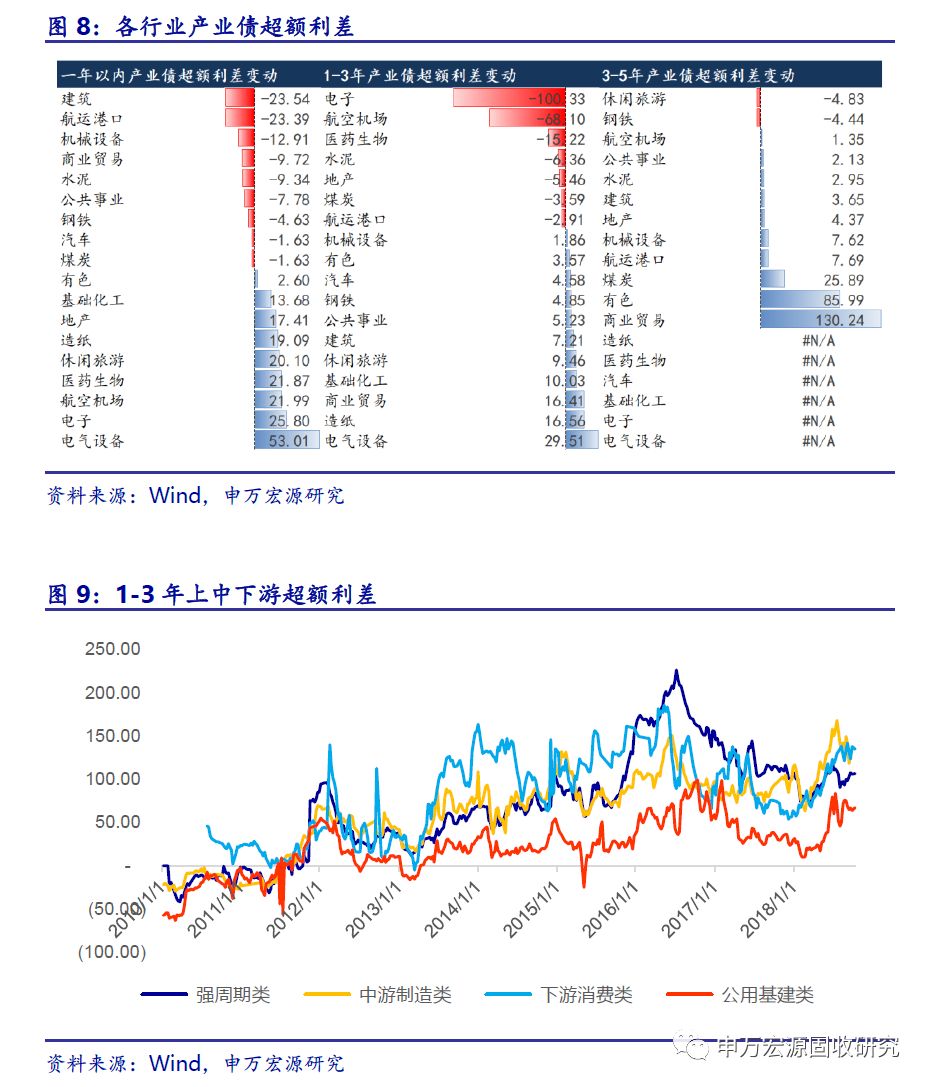

3.2市场与策略:超额利差有升有降

上周产业债超额利差有升有降,长久期都以上行为主。短久期中,电气设备上行幅度最大,建筑及航运港口下行幅度最大。中久期中,电气设备上行幅度最大,电子及航空机场下行幅度最大。长久期中,下行的行业超额利差都下降甚微,有色和商业贸易上行幅度最大。特别注意的是,在1-3年中周期中的电子以及3-5年长周期中的商业贸易的变化幅度都超过了100 bps,究其原因电子是因为整个行业整体收益率发生了下降,商业贸易是诚通控股占到了0.69的权重被排除为异常值。整体来看,1-3年超额利差中上周下游消费类表现最好,公用基建类表现最差,但是变化幅度都相对较小。其中电子表现最好。

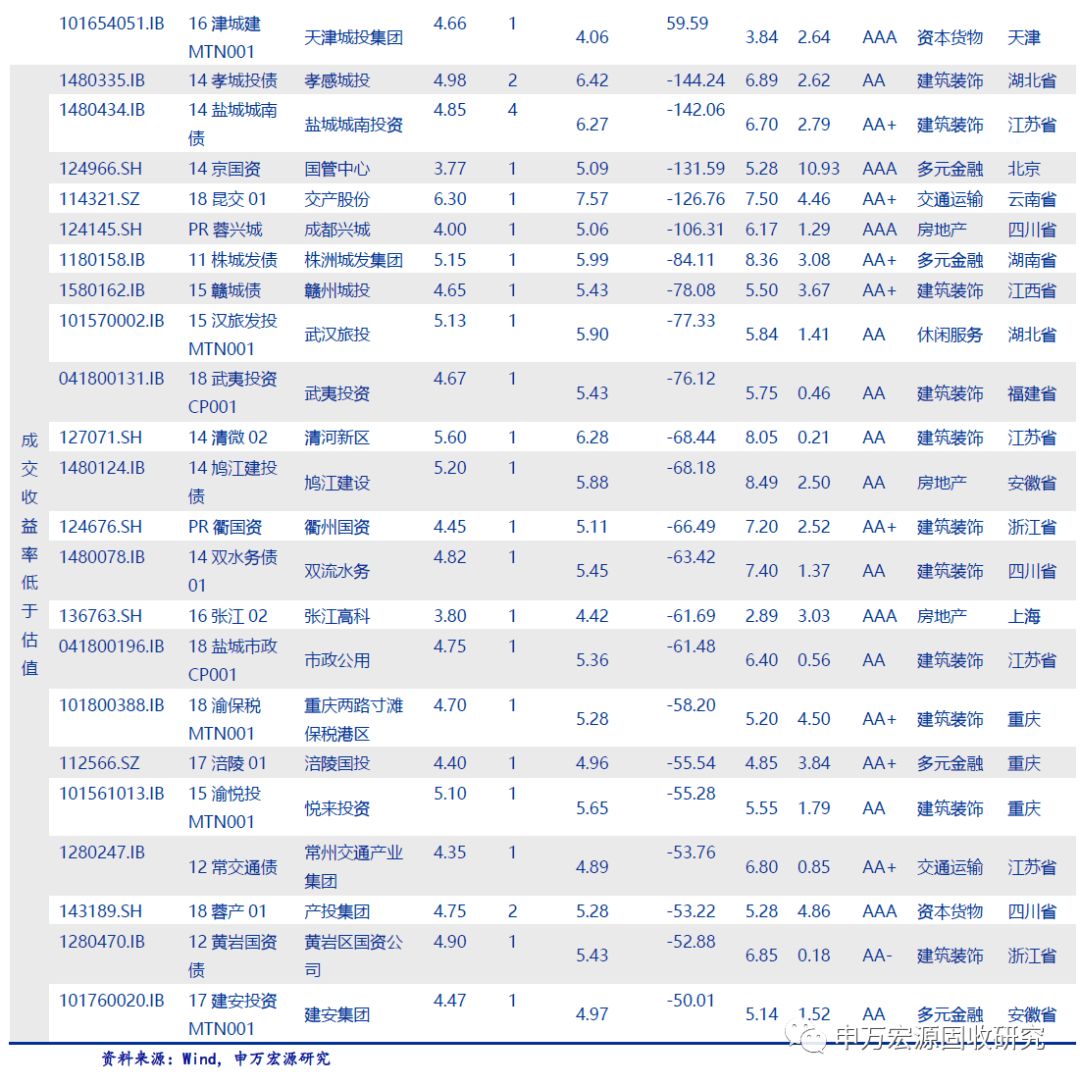

产业债交投活跃,成交收益率高于估值的债券数量少于成交收益率低于估值的债券数量。成交收益率高于估值的债券主要分布在化工、运输、资本货物等行业。成交收益率低于估值的债券主要分布在非银金融、房地产、有色金属、采掘等行业,商业贸易、建筑材料等也有所涉及。河钢集团交投活跃。

4.城投债市场周度回顾

市场与策略:城投中票利差有升有降

上周,信用利差下行时主旋律,城投债与国债间利差随整体信用利差下行而下行,城投产业利差有升有降。

从区位上来看,华中和西南地区城投信用利差上升幅度较大,华东和华北地区增幅较小。

分期限和等级来看,AAA和AA+的1年和3年期城投中票利差上行。短久期AA和5年期AAA、AA+有所上行。

城投债交投活跃,成交收益率高于估值的债券数量少于成交收益率低于估值的债券数量。天津等地区城投债以低于估值成交较多,江苏、四川、重庆等地区城投债以高于估值成交较多。盐城城南投资交投活跃。

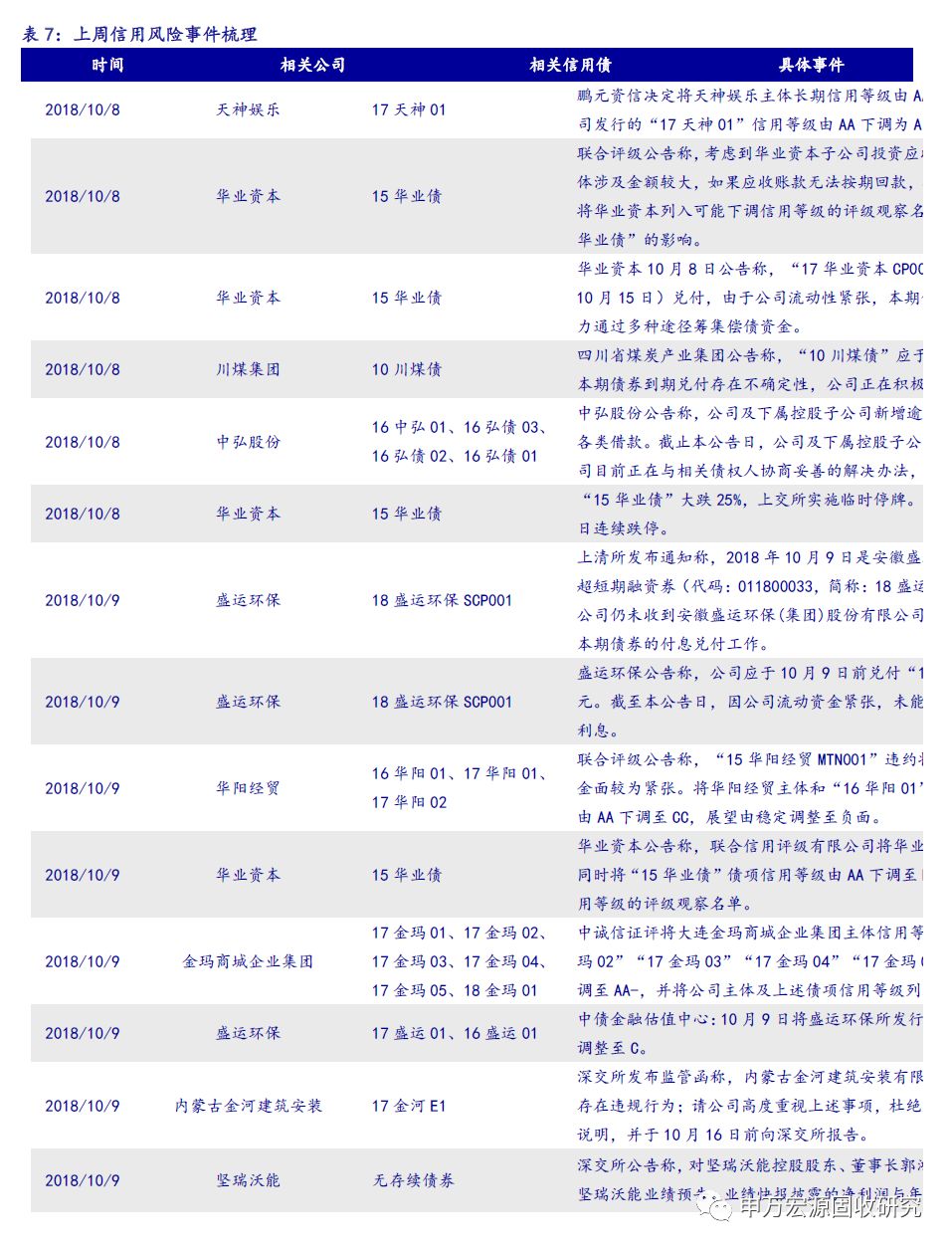

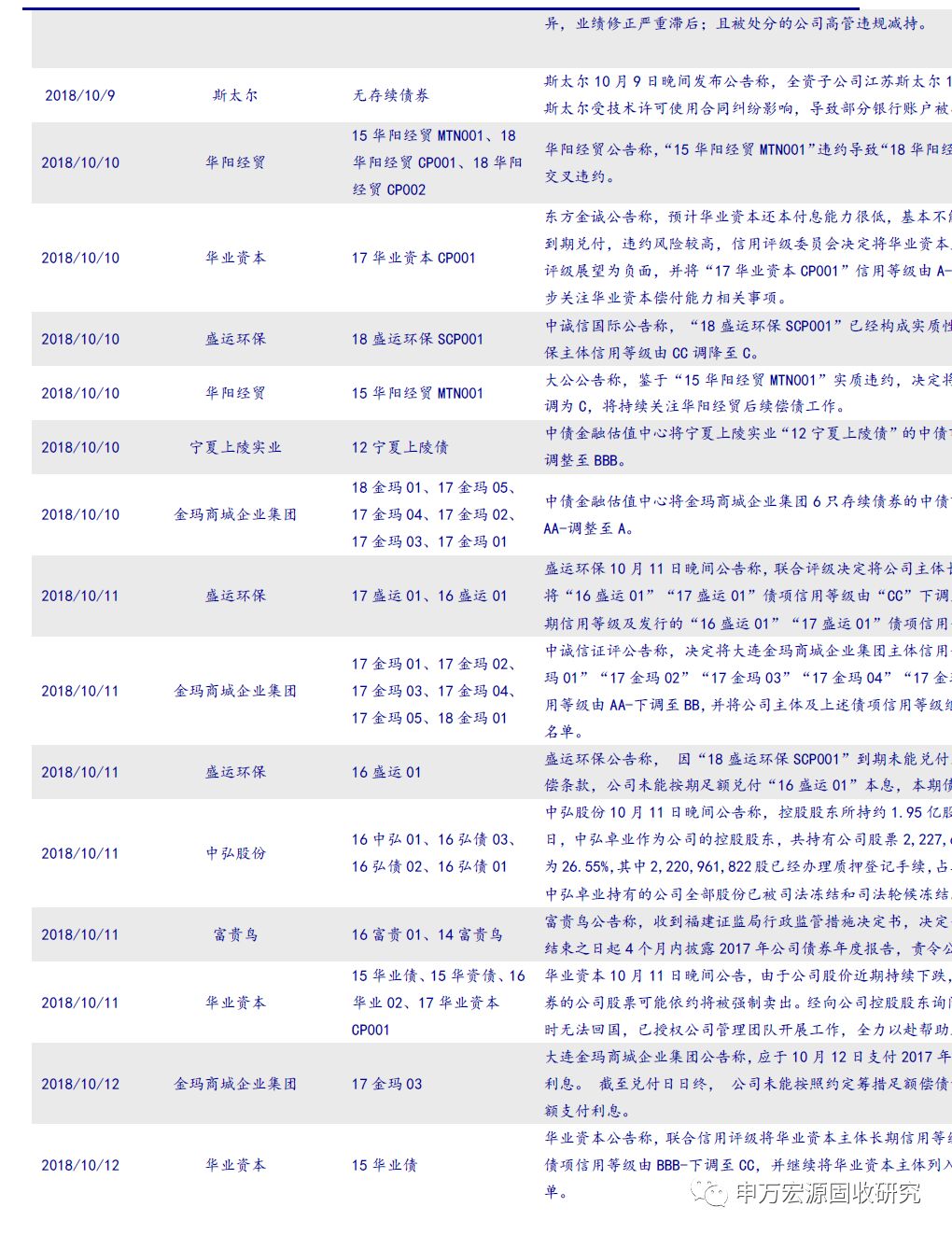

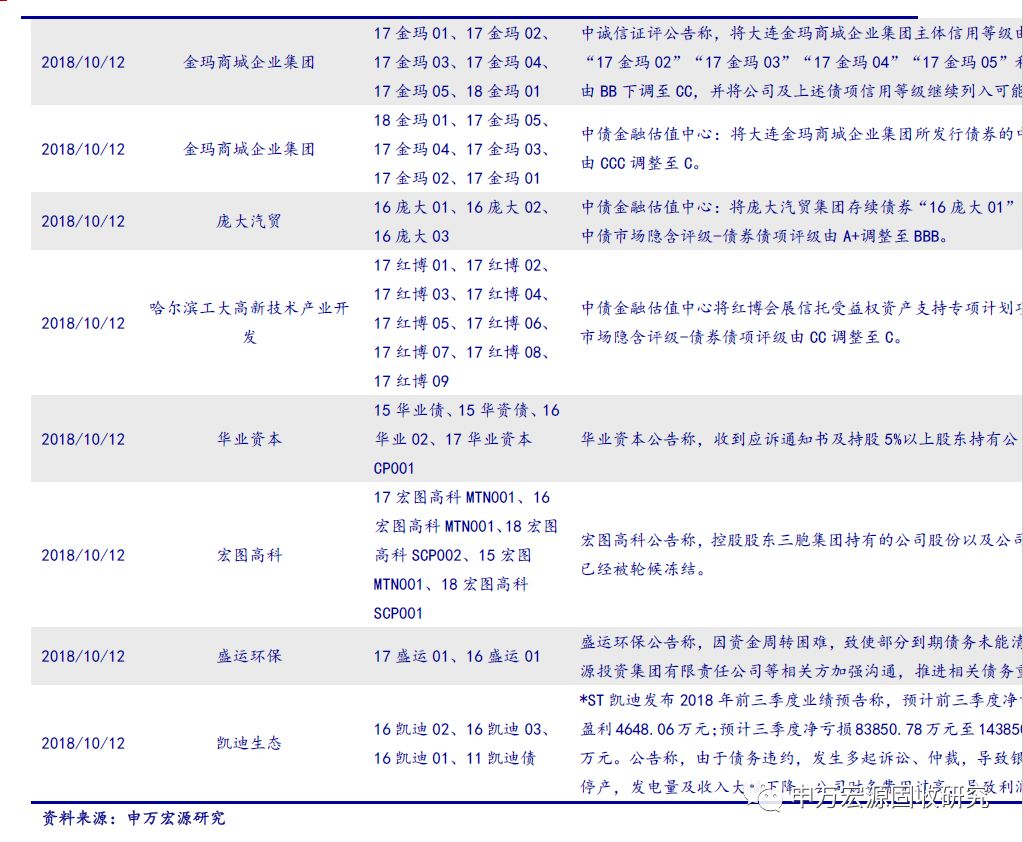

5.信用债风险警示

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:宁夏首例公募债违约 民企再次遭遇银行强行划转资金 下一篇:四季度利率走势展望:易下难上