城投发行量环比大涨 AA+及以下债券发行利差持续走阔

来源:中债资信

作者:中债资信城投行业研究团队

摘要

●上周城投企业发布的重要公告主要为新郑市政通投资控股有限公司,其与河南省新郑市违法违规举债问题。

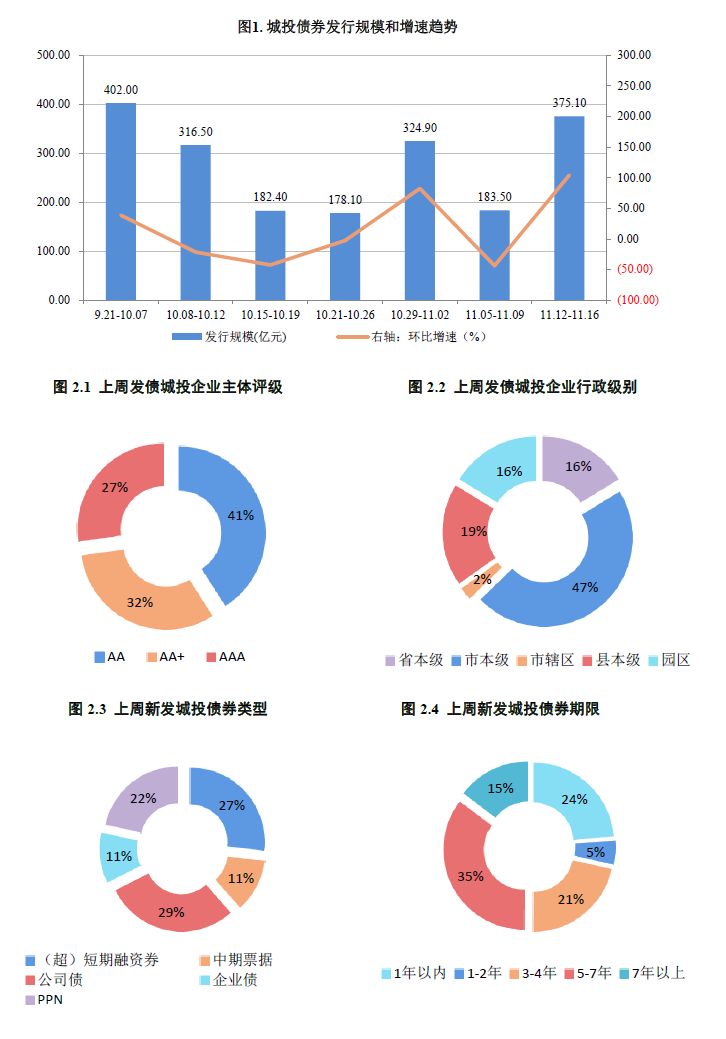

●城投债发行:上周城投债发行规模合计375.10亿元,环比上升104.41%;发行主体级别以AA+和AA为主,债券类型以(超)短期融资券和公司债券居多,债券期限以5~7年期、3~4年期及1年期以内为主;AAA级城投债期限加权平均利差较前一周有所收窄,AA+及AA及城投债期限加权平均利差较前一周持续走阔。

一、城投企业重要事件公告

二、城投债券发行情况汇总

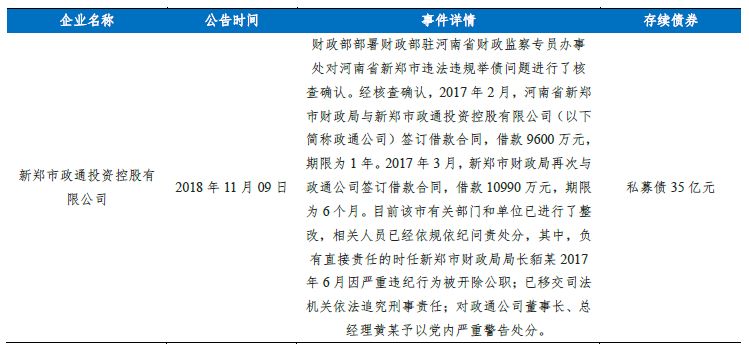

发行规模:上周总计发行城投债券46支,计划发行规模合计375.10亿元,环比上升104.41%。分级别看,发债企业级别主要为AA+和AA,发行债券支数合计占比为72.73%;分行政等级看,市本级企业发行债券支数较多,占比为46.51%;分债券类型看,(超)短期融资券和公司债发行规模较大,发行规模占比分别为26.95%和29.19%;分期限看,城投债发行以5~7年期、3~4年期及1年期以内为主,发行规模占比分别为35.27%、21.59%和23.75%(详见图1和图2.1~2.4)。

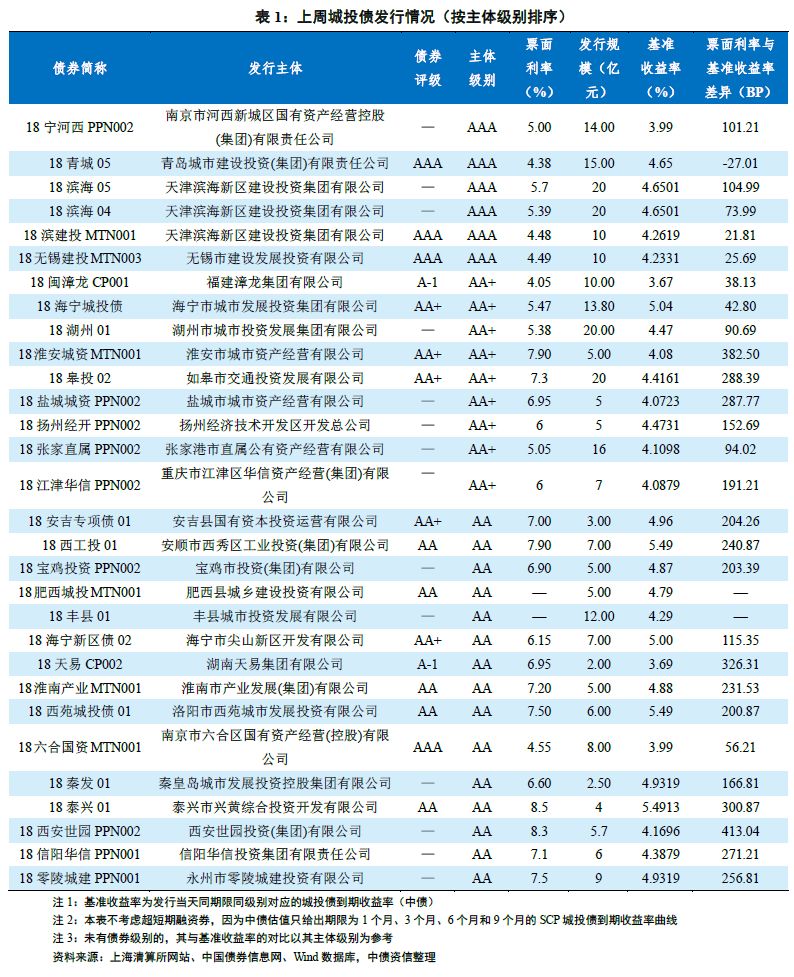

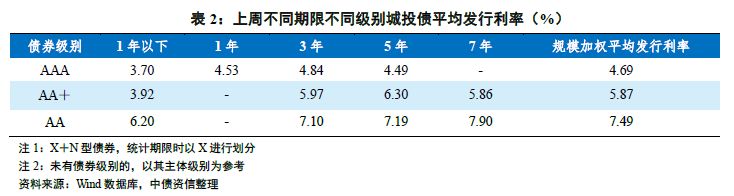

发行利率:AAA城投债加权平均利差为54.04BP,较前一周小幅下降9.92个BP;AA+城投债加权平均利差为167.96BP,较前一周上升30.02个BP;AA城投债加权平均利差为241.97BP,较前一周上升51.71个BP。其中,“18西安世园PPN002”、“18淮安城资MTN001”等债券发行利率较基准收益率上浮点数较多(详见表1和表2)。

本报告由中债资信评估有限责任公司(China Bond Rating Co.,Ltd)(简称“中债资信”,CBR)提供,本报告中所提供的信息,均由中债资信相关研究人员根据公开资料,依据国际和行业通行准则做出的分析和判断,并不代表公司观点。本报告中所提供的信息均反映本报告初次公开发布时的判断,我司有权随时补充、更正和修订有关信息。报告中的任何表述,均应从严格经济学意义上理解,并不含有任何道德、政治偏见或其他偏见,报告阅读者也不应从这些角度加以解读,我司及分析师本人对任何基于这些偏见角度理解所可能引起的后果不承担任何责任,并保留采取行动保护自身权益的一切权利。

本报告内容仅供报告阅读者参考,一切商业决策均将由报告阅读者综合各方信息后自行作出。在任何情况下,我司及分析师对任何机构或个人因使用本报告所引发的任何直接或间接损失不承担任何法律责任。

本报告版权归中债资信评估有限责任公司所有,未经许可任何机构和个人不得以任何形式翻版、复制和发表。如为合理使用的目的而引用本报告中的定义、观点或其他内容或刊发本报告,需注明出处为中债资信评估有限责任公司,且不得对本报告进行有悖原意的引用、删节和修改。我司对于本声明条款具有修改和最终解释权。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:10月银行业监测月报:16只债券级别A及以上 下一篇:山鹰转债申购建议:流动性无忧的包装纸龙头