山鹰转债申购建议:流动性无忧的包装纸龙头

来源:债市覃谈

国君固收 | 报告导读:

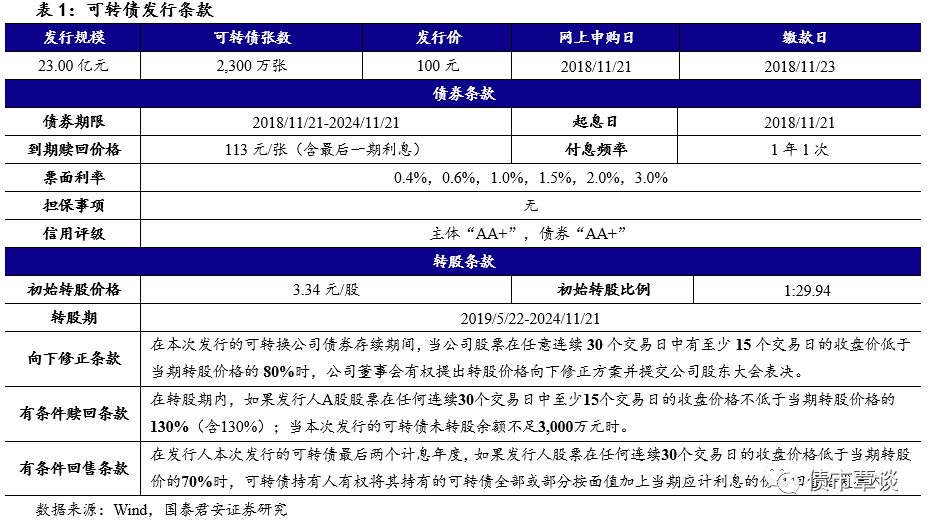

【发行情况】本次山鹰纸业总共发行不超过23.00亿元可转债。优配:每股配售0.503元面值可转债;设网下、网上发行,T-1日(11-20周二)股权登记日;T日(11-21周三)网下、网上申购;T+2日(11-23周五)网上申购中签缴款。配售代码:704567;申购代码733567。

【条款分析】本次可转债发行期限6年,票息为递进式(0.4%,0.6%,1.0%,1.5%,2.0%,3.0%),到期回售价为113元(含最后一期利息)。主体评级为AA+,转债评级为AA+,按照6年AA+信用债YTM 4.76%计算,纯债价值为89.51元,YTM为2.92%。发行6个月后进入转股期,初始转股价3.34元,11月19日收盘价为38.30元,初始平价100.60元。条款方面,15/30+80%的下修条款,15/30+130%的有条件赎回条款,30/30+70%的回售条款。可转债潜在稀释比率约为15.07%。

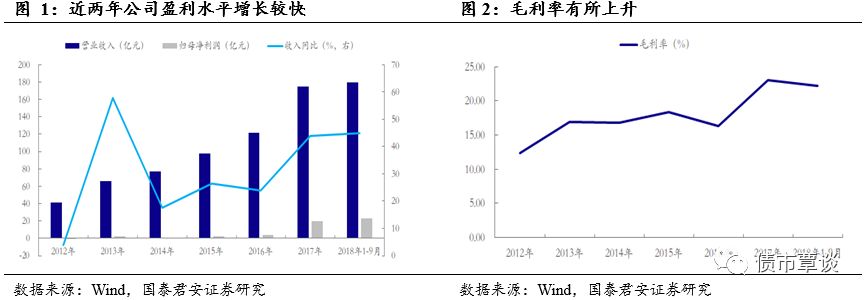

【公司基本面】公司主营产品包括“山鹰牌”各类包装纸板、纸箱、新闻纸及其它纸制品。公司在发展造纸的同时持续扩大纸箱经营规模,积极向下游产业链延伸,先后在马鞍山、苏州、扬州、杭州等地设立了多家子公司,大力发展瓦楞箱板纸箱业务。2017年,公司收购北欧纸业,实现了在欧洲地区的战略布局。2018年前三季度,公司实现营业收入179.38亿元,同比上升44.85 %,归母净利润为23.17亿元,同比上升61.94 %,毛利率为22.19 %。目前公司市值为154亿元左右,PE TTM 5.3倍,估值水平偏低。

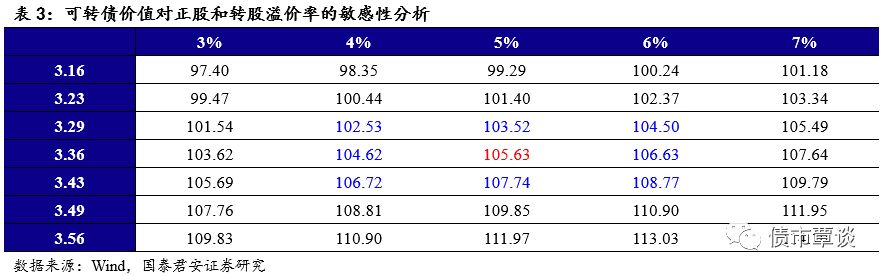

【发行定价】绝对估值法,标的股票过去60天和120天的年化波动率分别为37%和27%。根据大盘及个券走势的判断,假设隐含波动率为11%左右,以2018年11月19日正股价格计算的可转债理论价格为105-106元。相对估值法,同等平价附近的安井转债转股溢价率为4.78%。考虑到山鹰转债评级为AA+,基本符合大多数投资者评级要求,配置需求较大,我们预计山鹰转债上市首日的转股溢价率区间为【4%,6%】,当前价格对应相对估值为105~107元。综合考虑,预计山鹰转债上市首日价格在105-106元之间。

【申购建议】山鹰纸业总股本45.71亿股,前十大股东持股比例42.99%。如果假设原有股东20%参与配售,那么剩余18.40亿元供投资者申购。假设网下申购户数为500户,平均单户申购金额10亿元,网上申购户数为8万户,平均单户申购金额100万元,预计中签率在0.32%附近。考虑到当前平价略高于面值,公司整体经营稳健,当前估值偏低,市场有较大配置需求,建议可参与一级市场申购,二级市场可以配置。

1. 投资建议

预计山鹰转债上市首日定价区间为105~106元。按照2018年11月19日收盘价计算,山鹰转债对应平价为100.60元。同等平价附近的安井转债转股溢价率为4.78%。考虑到山鹰转债评级为AA+,基本符合大多数投资者评级要求,配置需求较大,我们预计山鹰转债上市首日的转股溢价率区间为【4%,6%】,当前价格对应相对估值为105~107元。绝对估值下,理论价格为105~106元。综合考虑,我们预计山鹰转债上市首日的定价区间为105~106元。

可参与申购,二级市场可以配置。公司系国家火炬计划重点高新技术企业和科技部技术创新重点联系企业,主营“山鹰牌”各类包装纸板、纸箱、新闻纸及其它纸制品的生产和销售。公司在发展造纸的同时持续扩大纸箱经营规模,积极向下游产业链延伸,先后在马鞍山、苏州、扬州、杭州等地设立了多家子公司,大力发展瓦楞箱板纸箱业务,并且已建立了覆盖十余个城市的原料回收网络和铁路专用线、水运专用码头及自备电站等一系列配套设施体系。2017年,公司收购北欧纸业,实现了在欧洲地区的战略布局。考虑到当前平价略高于面值,公司整体经营稳健,当前估值偏低,市场有较大配置需求,建议可参与一级市场申购,二级市场可以配置。

2. 发行信息及条款分析

发行信息:本次转债发行规模为23.00亿元,网下申购、网上申购及原股东配售日为2018年11月21日,网上申购代码为“733567”,缴款日为11月23日。公司原有股东按每股配售0.503元面值可转债的比例优先配售,配售代码为“704567”。网下发行申购上限为20.00亿元,网上发行申购上限为100万元,主承销商国金证券根据网上网下资金到账情况确定最终配售结果和包销金额。

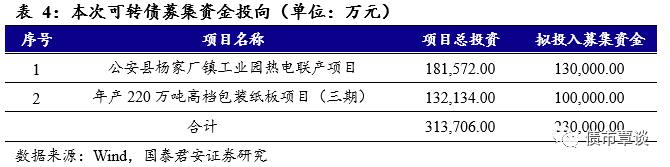

基本条款:本次发行的可转债存续期为6年,票面利率为第一年为0.40%、第二年为0.60%、第三年为1.00%、第四年为1.50%、第五年为2.0%、第六年为3.00%。转股价为3.34元/股,转股期限为2019年5月22日至2024年11月21日,可转债到期后的五个交易日内,公司将按票面面值113%的价格赎回全部未转股的可转债。本次可转债募集资金全部投资于公安县杨家厂镇工业园热电联产项目以及年产220万吨高档包装纸板项目(三期)。

3. 正股基本面分析

公司简介:

华东地区包装纸龙头企业。公司系国家火炬计划重点高新技术企业和科技部技术创新重点联系企业,主营“山鹰牌”各类包装纸板、纸箱、新闻纸及其它纸制品的生产和销售。公司在发展造纸的同时持续扩大纸箱经营规模,积极向下游产业链延伸,先后在马鞍山、苏州、扬州、杭州等地设立了多家子公司,大力发展瓦楞箱板纸箱业务,并且已建立了覆盖十余个城市的原料回收网络和铁路专用线、水运专用码头及自备电站等一系列配套设施体系。2017年,公司收购北欧纸业,实现了在欧洲地区的战略布局。2018年前三季度,公司实现营业收入179.38亿元,同比上升44.85 %,归母净利润为23.17亿元,同比上升61.94 %,毛利率为22.19 %。

公司经营分析:

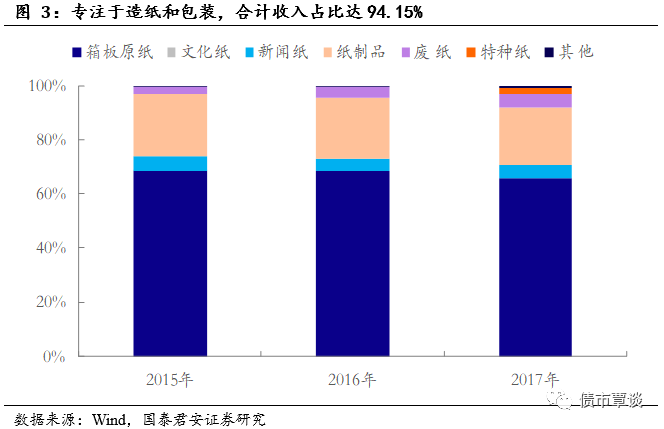

专注于造纸和包装,合计收入占比达94.15%。公司的营业收入中72.98%来自于造纸行业,其中,2017年箱板原纸收入占比为65.79%,纸制品收入占比为21.18%,新闻纸收入占比为4.95%,废纸收入占比为4.83%。由于箱板原纸和特种纸毛利率较高,纸类产品平均毛利率达到23.14%。2017年箱板原纸毛利率较2016年上升7.62个百分点,纸制品毛利率上升3.08个百分点,公司新增产能陆续投产,成本规模优势明显。

并购优质公司扩充产能,巩固行业领先地位。2015~2017年,公司箱板原纸生产量从277.30万吨增长至337.02万吨,平均年复合增长率为10.24%;纸制品生产量从94252万平方米增长至116940万平方米,平均年复合增长率为11.39%。2017年公司投资新建华中造纸基地,预计一期二期完工后年产能可达到127万吨。公司收购联盛纸业和北欧纸业,进入全球高档防油纸、牛皮纸生产领域,提升整体造纸技术,完善产品结构,进一步扩展市场份额。此外,在包装产业方面,公司成立包装设计中心,探索包装产业+互联网模式,践行行业领先的重型包装设计工程,取得了里程碑式突破。

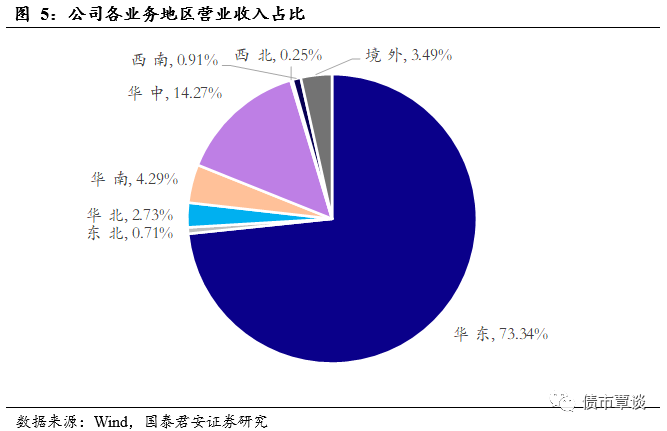

公司造纸产业多点布局,实现外延式发展。公司在海内外共拥有5大造纸基地,包装纸生产基地分布于安徽马鞍山、浙江嘉兴海盐、湖北荆州公安(尚在建设中)和福建漳州,以及位于瑞典和挪威的特种纸生产基地北欧纸业。2017年华东地区业务收入最高,占比为73.34%,其次是华中地区,收入占比为14.27%。

行业竞争格局分析:

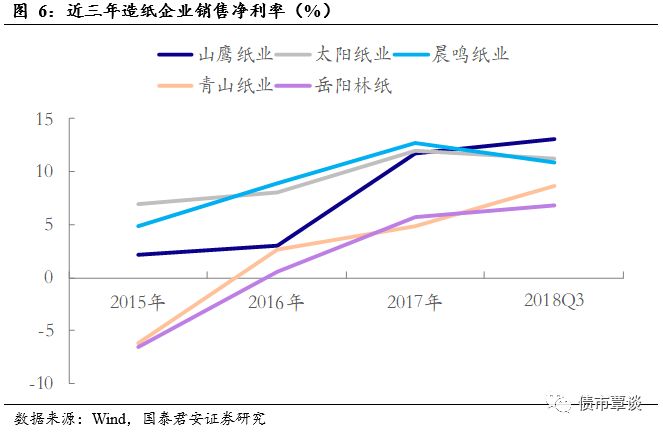

公司近三年净利率增长高于同业,竞争优势明显。2018年三季报显示,公司销售净利率为13.05%,高于太阳纸业(11.28%)、晨鸣纸业(10.88%)青山纸业(8.63%)以及岳阳林纸(6.87%)。公司受益于布局海外废纸浆产能,销售净利率增速高于太阳纸业和晨鸣纸业,经营稳健性高于青山纸业和岳阳林纸。

公司品牌影响力逐步提升。公司以“引领共创、共存、共享的产业文明”为使命,持续推动企业从规模、产品的驱动向技术驱动转化,2017年,公司获评“2016年度中国轻工业造纸行业十强企业”及“中国轻工百强企业”(位列35名)殊荣,荣登《财富》杂志中国上市公司500强排行榜。

本次募集资金运用:

公司本次发行可转债拟募集资金总额不超过23亿元,将主要用于公安县杨家厂镇工业园热电联产项目以及年产220万吨高档包装纸板项目(三期)。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:城投发行量环比大涨 AA+及以下债券发行利差持续走阔 下一篇:钱从哪里来?债券违约后兑付资金来源总结