东北固收李勇:欧元区一波三折 经济形势逐渐回暖?

摘要

主题点评:欧元区一波三折,经济形势逐渐回暖?9月欧元区、德国、法相继公布制造业PMI、核心CPI同比等重要经济指数,从目前公布的数据来看,利多利空因素同时存在,但欧元区整体经济是否回暖仍存质疑。飓风影响美国非农不及预期,时薪增速表现良好。数据过后,美元指数短线飙升逼近96关口,三大股指小幅上扬而后集体转跌,10年期美债收益率小幅探底后迅速回升。我们做观察:(1)德国经济发展稳中求进,推动欧元区回暖;(2)欧元区制造业PMI疲软,制造业整体回落;(3)潜在通胀势力强劲,CPI缓慢做出贡献。我们综上所述做出展望:德国金融风险上升,面临美国、欧盟双重压力;欧元区制造业继续承压,短期回暖希望渺茫;潜在通胀势力强劲,CPI缓慢做出贡献。

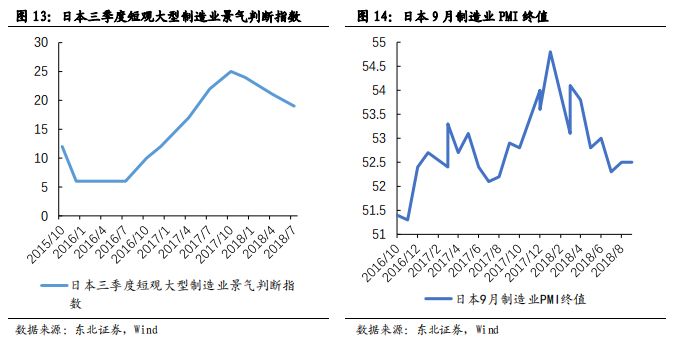

经济基本面跟踪:美国9月非农就业人口增加13.4万人,不及预期18.5万人和前值20.1万人;9月失业率为3.7%,低于预期3.8%和前值3.9%;欧元区9月制造业PMI终值53.2,低于预期53.3和前值53.3;日本三季度短观大型制造业景气判断指数19,低于预期22和前值21,变动趋势由升转降;日本9月制造业PMI终值52.5,低于前值52.9。

政治基本面跟踪:美国方面:(1)美国国务卿蓬佩奥将于10月8日来华访问;(2)北美贸易关系上,加拿大、美国和墨西哥达成取代NAFTA的贸易新协定USMCA;(3)伊美关系上,美国宣布将退出《维也纳外交关系公约》中涉及国际法院管辖问题的相关议定书,并终止与伊朗签署的友好条约,并于次日发布新版反恐战略,增大对伊火力。欧洲方面:(1)英国脱欧谈判周五出现重大进展,欧盟方面的新议案大纲将融合30%~40%左右的英国政府“契克斯计划”,但双方关于北爱尔兰边境的核心争议仍未解决;(2)报道称意大利政府计划把2021年预算赤字占GDP比重降至2.0%,但著名意大利疑欧派人士Claudio Borghi持反对观点,并表达了意大利独立货币和脱欧倾向。日本方面:(1)安倍首相在执政的自民党总裁选举中获得三连任之后,对内阁进行改造,二阶俊博将继续留任干事长;(2)日本防卫相岩屋毅10月5日称,决定取消海上自卫队参加韩国本月举行的“国际阅舰式”。

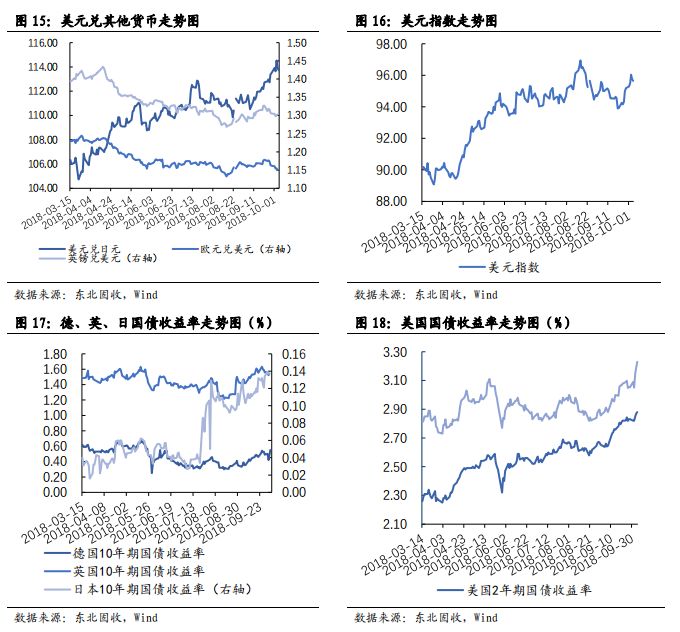

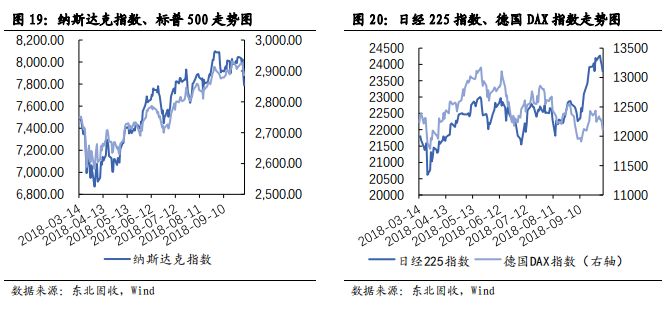

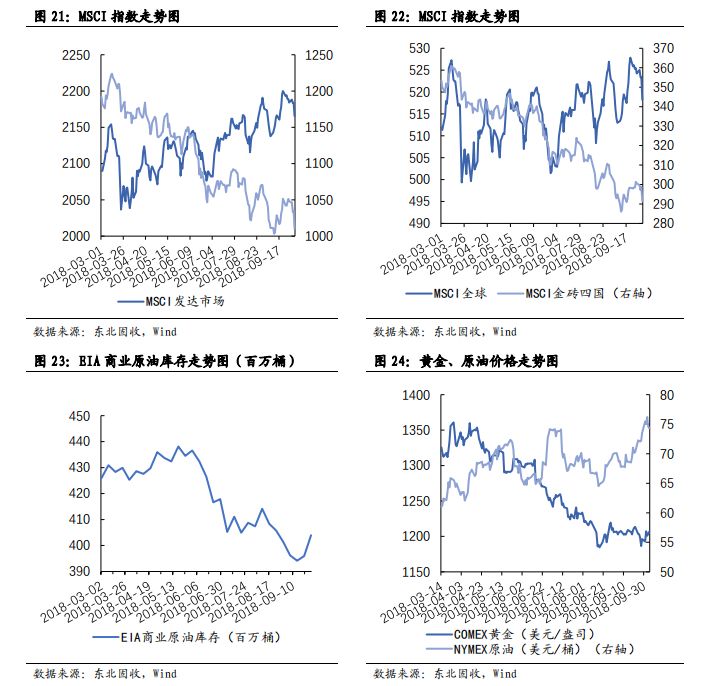

大类资产跟踪:上周,EIA原油库存在结束了之前的五周连降后,大幅增加797.5万桶,远高于预期150万he 前值185.2万。上周黄金触底反弹,整体走高。上周三大股指全部收跌,美债收益率持续走高,美元指数持续震荡,稳定在近一个月以来的较高水平。

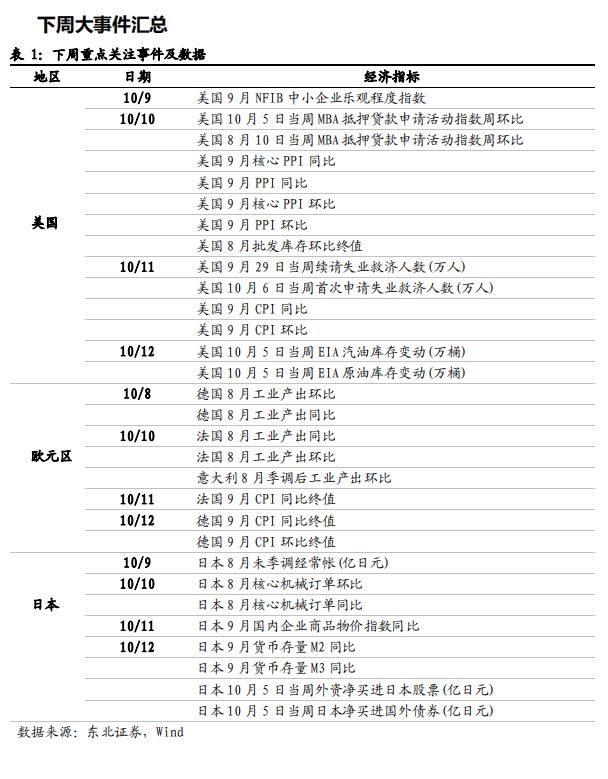

下周事件关注:美国9月CPI环比,德法9月CPI环比终值。

正文

1. 主题点评:欧元区一波三折,经济形势逐渐回暖?

1.1. 欧元区经济指标喜忧参半,是否回暖存在疑问

9月欧元区、德国、法相继公布制造业PMI、核心CPI同比等重要经济指数,从目前公布的数据来看,利多利空因素同时存在,欧元区整体经济还处于缓慢回暖期,但是经济整体恢复的形势是否能一直持续,并回到2017年底2018年初的整体经济大好形势仍存在质疑。

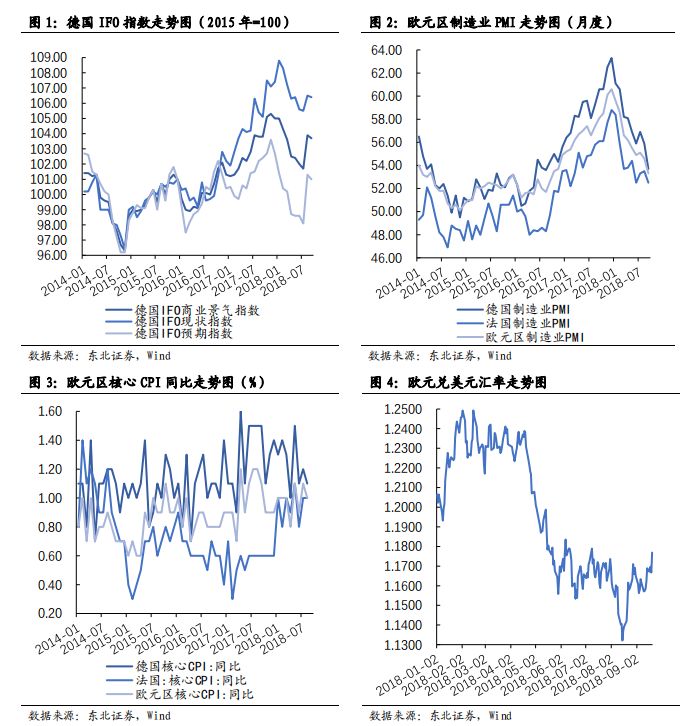

德国IFO指数:从德国IFO指数走势来看,2017年底德国整体商业发展达到顶峰,进入2018年以来一直处于疲软状态,一路走低,7月德国IFO商业景气指数达到2018年最低点,与年初相比下降幅度3.14%,8月、9月IFO商业景气指数逐渐回暖,较7月分别上涨了2.16%与1.97%,从德国IFO商业景气指数来看,德国作为欧元区内的经济实力大国,整体商业呈现回暖趋势,利多于欧洲整体经济形势。

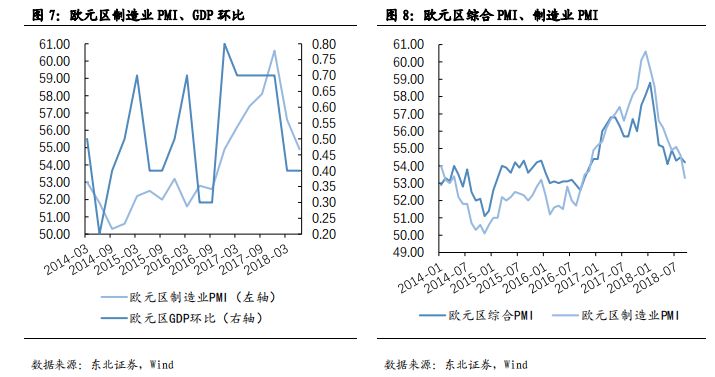

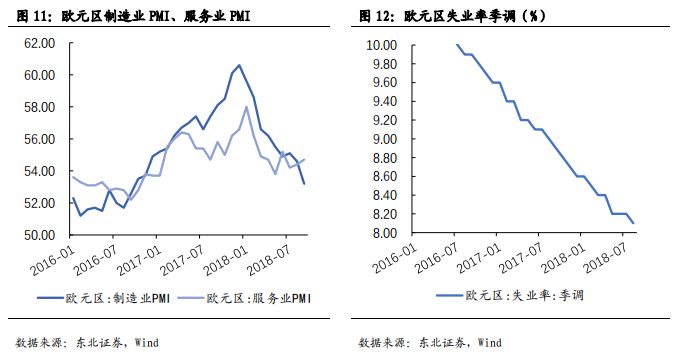

欧元区制造业PMI:子2015年来欧元区、德国、法国制造业PMI可以说是稳步走高,在2017年底达到顶峰,2018年一路走低。9月法国制造业PMI创下了三个月以来的新低,较年初相比下降10.10%;德国9月制造业PMI初值低于预期和前值,更是创下了25个月以来的新低,较年初相比下降12.11%。欧元区9月制造业PMI回落至53.3,创下两年内新低,较年初相比下降10.57%。从欧元区制造业PMI整体形势来看,制造业发展整体疲软,不利于欧元区经济形势恢复。

欧元区核心CPI同比:自2017年4月以来,欧元区、德国、法国的核心CPI同比一直处于震荡趋势。欧元区、德国都在今年4月份创下年内新低,法国2月、6月核心通胀指数创下新低。欧央行行长德拉吉表示,紧缩的劳动力市场正在推动新字上涨,在未来几个月潜在通胀预计会进一步上涨,从这个角度来看,欧元区整体通胀水平在逐渐恢复,利好于整体经济形势的恢复。

欧元汇率:欧元对美元汇率进入2018年之后,前期处于大幅震荡状态,但是区间相对平稳;自4月中旬以来,欧元兑美元一路下跌;8月中收到土耳其、意大利危机的影响欧元汇率达到最低点,较年初下降了6.17%,随着危机的降温,与欧盟自身的调节,汇率逐渐走强。本周汇率依然沿袭上周的上升趋势,除9月18日小幅下跌外,其余时段一直保持上升势头:20日欧洲时段,欧元大幅走强,兑美元汇率突破1.1700关口,并持续走强至1.1775,日内上涨近1%,刷新自7月9日以来高位。自20日突破1.1700的关口后持续走强以1.1776收盘。21日有略微地下降到达1.1750,周一欧元短线从1.1724涨至1.1815,日内涨0.6%并冲破1.18关口,创6月14日以来最高。从欧元汇率走势来看,欧元区经济目前处于回暖状态,能否持续还要看后期政策调整与新兴市场发展。

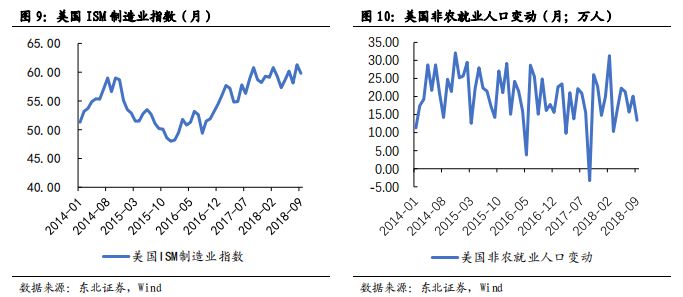

1.2. 飓风影响美国非农不及预期,时薪增速表现良好

北京时间10月5日,美国公布9月非农就业数据,数据显示受弗罗伦萨飓风影响,美国9月新增非农就业人数13.4万人,不及预期18.5万人,低于前值20.1万人。从结构上看,非农就业表现不及预期主要归因于专业和商业服务及零售领域受飓风严重影响,就业人数减幅较大使得就业人数较8月而言减少较多;小型、大型企业新增就业人数增长高于中型企业,增长势头强劲。同期,美国9月失业率再创新低降至3.7%,同时资薪增速表现良好,平均时薪环比0.3%、同比2.8%均符合预期,整体而言,美国劳动力市场繁荣态势不减。数据过后,美元指数短线飙升逼近96关口,三大股指小幅上扬而后集体转跌,10年期美债收益率小幅探底后迅速回升,一度突破3.23%关口。

1.3. 是谁拉了欧元区的后腿,又是谁推动整体经济回暖?

1.3.1. 德国经济发展稳中求进,推动欧元区回暖

作为欧盟第一经济大国,德国战后经济发展向来以“稳健”著称,在石油危机、次贷危机、欧债危机中都能保持相对稳定。在近期欧洲经济震荡中,德国受到了一定程度影响但迅速恢复。从商业IFO指数来看,2018年1月至7月,现状指数、预期指数以及综合商业景气指数一路走低,但主要指标均未低于100,经济并未呈衰退迹象。从8月、9月开始,IFO指数开始回升,三项指标稳居100以上,经济稳健发展。从消费价格指数来看,德国核心CPI自2017年末、2018年初略微走高至1.50左右后,18年7、8、9三个月回落并稳定至略高于1水平,通货膨胀速度始终可控,始终保持稳定发展节奏。作为2017年GDP占欧元区经济总量28%的经济体,德国经济的稳定与回暖无疑是处于经济动荡中的欧盟的重要稳定剂和推动力。

1.3.2. 欧元区制造业PMI疲软,制造业整体回落

继8月欧元区制造业PMI指数创21个月新低以来,9月该指数依旧延续下降势头,回落至53.3,较年初相比下降10.53%,创两年来新低。在经历了2017年的回温后,2018年欧元区PMI指数一路猛跌,德国、法国等国PMI指数也出现不同程度的下降。在整体经济呈现复苏迹象的同时,欧元区制造业却在遭遇严冬。

造成欧元区制造业整体回落的主要原因是外需的下降。根据Markit的报告显示,9月欧元区新出口订单回落至2016年10月以来的最低点,积压的未完成订单以2016年9月以来最慢的速度增长。我们认为欧元区出口订单走弱的原因主要有:(1)全球经济增速放缓,外部需求低迷,市场信心不足;(2)新兴市场国家爆发经济危机,经济不确定性上升,对欧元区外溢效应较强,土耳其、阿根廷、南非等经济迅速减速,印尼等多个经济体大幅加息、甚至限制进口;(3)在经历了短时间的下降后,前期欧元在震荡中走强,对外部需求产生了负面影响;(4)意大利财政、政治危机与英国脱欧为欧洲局势蒙上迷雾,提高了基本面波动的风险,对市场情绪造成较大影响;(5)全球范围内贸易摩擦加剧,尤其是欧洲对美贸易问题尚未解决、走势不明,市场避险情绪较强。

除需求的下降外,生产成本的上升也增加了欧元区制造业复苏的压力。中间产品、能源的生产者价格指数自2017年9月以来均呈现大幅上涨,中间产品涨幅达2.75%,能源涨幅达8.48%,总的制造业生产者价格指数达2.65%。此外,全球处于去库存、去产能进程,新增产能停滞,供给趋紧,欧元区制造业持续承压。

1.3.3. 潜在通胀势力强劲,CPI缓慢作出贡献

欧元区经济复苏的势头带动了欧元的走强。周一德吉拉在欧洲议会经济与货币事务会听证时表示,在以市场利率明年夏季保持低位为条件下,劳动力市场的趋紧推动薪资进一步上涨带动欧元区的潜在通胀水平从9月开始一直处于一种震荡上升的趋势。消息一出,24号欧元短线从1.1724上涨到了1.1815,日内涨0.6%并冲破1.18关口,之后汇率继续保持上升趋势。通胀方面,核心CPI同比涨幅基本稳定在1%左右,欧央行的宏观经济预期报告中分析核心CPI预计平均为1.7%,由于经济的周期性状况和相关因素的改善,工资增长的增加,潜在的通货膨胀率预计会上升。随着油价的上涨,预计外部价格的上涨将会对潜在的通胀产生进一步的上行效应。总体而言,不包括能源和食品在内的希普通胀预计将逐步上升,从2018年的1.1%上升到2020年的1.8%。通胀水平正在出现相对强劲的回升,非核心CPI也在慢慢的有起色。并且在24号德吉拉的发言中同时表示欧洲经济前景面临的风险较为平衡,显示欧洲经济正在较广的范围内扩张,可以看出欧央行对欧洲经济的前景依然是比较乐观的。

1.4. 展望

1.4.1. 德国金融风险上升,面临美国、欧盟双重压力

近期德国经济大势处在稳定回暖中,继续着德国战后经济发展的一贯模式。德国经济向来以实业为主导,通过实体经济盘活投资、消费和出口。近年来,其制造业占GDP比重始终稳步处于20%以上,制造业PMI指数始终大于等于50,尽管18年以来有所回落,但制造业整体发展依然后劲可观。想比之下,德国政府对于金融行业一直采取审慎态度控制、防范风险,而近期,为应对国际金融危机以及促进本国出口融资,德国政府先后考虑将德银与德商银、德银与瑞银合并。此举的可能成本与风险令人担忧,同时,德国长期以来经济过度依赖出口而内需有限,在当下贸易保护主义逐渐抬头的国际环境中,未来发展的不确定性也愈发引起重视。另外,欧盟以及欧元货币体系的缺陷也对德国的经济发展提出了挑战——德国经济强劲拉动欧元区发展时,其他欧盟成员国的经济问题却在一定程度上干扰着德国经济的整体前进。

1.4.2. 制造业继续承压,短期回暖希望渺茫

自2018年初起,欧元区制造业PMI指数不断下降,在9月达到两年来最低。而从其背后的影响因素来看,全球经济运行在一段时期内仍将处于下行态势,去库存化仍将持续;土耳其试图通过货币政策摆脱危机,释放出部分积极信号,但新兴市场国家仍然挣扎在危机边缘,面临较大风险;欧元走强直接影响外需,对制造业与整体经济的拖累仍在持续;作为“欧洲的火药桶”,意大利政治风险仍将持续,英国脱欧走向成谜、疑云未解,加剧了市场的紧张情绪;目前关于欧美贸易摩擦解决的边际信息量较弱,仍需观望。结合制造业PMI指数走势与其压制因素的分析,我们判断,欧元区制造业PMI指数面临较强的下降压力,将继续维持在荣枯线以上的低位;短期内制造业将继续承压,难以迎来春天。

1.4.2. 潜在CPI上升,但不确定因素仍需关注

随着劳动力市场进一步的收紧,欧元区劳动力市场状况将进一步改善,欧元区部分地区劳动力市场紧张加剧,劳动力供应短缺,以及过去几年抑制一些国家工资增长的因素的影响逐渐消退,预计工资增长将显著回升。预计每名员工的薪酬增长将明显高于预期水平,达到2.7%,上升的工资薪酬将进一步成为推动CPI上升的动力。来自外界的政治风险因素仍然是影响汇率的重要方面:新兴市场动荡对欧元区的影响不大;欧洲央行在“硬脱欧”的问题上与英央行合作得也较为顺利;但是由意大利的政治问题衍生出来的欧债问题又再次拖累欧洲经济复苏步伐并且殃及到经济脆弱的西班牙、希腊;全球贸易保护主义的抬头也会对欧洲经济复苏产生巨大冲击。总的来说,即使存在极大的不确定性,但根据目前获得的信息来看,欧元区经济正在沿着稳固和广泛的增长道路前进。

2. 经济基本面分析

2.1. 美国

9月非农就业人口增加13.4万人,不及预期18.5万人,低于前值20.1万人;9月失业率为3.7%,低于预期3.8%,低于前值3.9%;9月ADP就业人数变动23万人,超出预期18.4万人,高于前值16.3万人;9月Markit制造业PMI终值55.6,与前值55.6持平;9月ISM制造业指数59.8,低于预期60.3,低于前值61.3;8月耐用品订单环比终值4.4%,低于预期4.5%和前值4.5%;8月工厂订单环比增加2.3%,高于预期2.1%,高于前值-0.8%;美国当周首次申请失业救济人数20.7万人,低于预期21.5万人和前值21.4万人;当周MBA抵押贷款申请活动指数周环比为0%,低于前值2.9%;当周EIA汽油库库存变动-45.9万桶,不及预期125万桶,低于前值153万桶;同期,EIA原油库存变动797.5万桶,远超预期150万桶和前值185.2万桶。

2.2. 欧洲

欧元区9月制造业PMI终值53.2,低于预期53.3和前值53.3;9月服务业制造业PMI终值54.7,与预期和前值持平;9月综合PMI终值54.1,低于前值和预期54.2; 8月失业率今值为8.1%,与预期持平,低于前值8.2%;8月零售销售环比今值-0.2,与前值持平,低于预期-0.2。

德国9月制造业PMI终值53.7,与预期和前值持平;8月季调后工厂订单环比今值2,高于预期0.8和前值-0.9,同比今值-2.1,高于预期-3,低于前值-0.9;8月PPI环比今值0.3,高于预期和前值0.2,同比今值3.1,高于预期2.9和前值3。法国9月制造业PMI终值52.5,与预期和前值持平;8月贸易帐为-56.32,低于预期48.48和前值-34.9。英国9月制造业PMI终值为53.8,高于预期52.5和前值52.8;9月Nationwide房价指数同比今值2,高于预期1.9,和前值持平;9月Nationwide房价指数环比今值0.3,高于预期0.2和前值-0.5。意大利9月制造业PMI今值50,低于预期50.3和前值50.1。

2.3. 日本

日本三季度短观大型制造业景气判断指数19,低于预期22,低于前值21,变动趋势由升转降;日本9月制造业PMI终值52.5,低于前值52.9;日本三季度短观大型非制造业前景指数22,高于预期21,高于前值21;日本三季度短观大型非制造业景气判断指数22,低于预期23,低于前值24;日本三季度短观大型制造业前景指数19,低于预期20,低于前值21;日本9月基础货币同比5.9%,低于前值6.9%;日本9月综合PMI50.7,低于前值52.0;日本9月服务业PMI50.2,低于前值51.5;日本9月28日当周外资净买进日本股票8357亿日元,高于前期-5175,较上个月有较大涨幅;日本9月28日当周日本净买进国外债券3799亿日元,低于前值15050,较上个月有较大降幅;日本8月领先指标初值104.4,高于预期104.2和前值103.9。

3. 政治基本面分析

3.1. 美国

其一,美国国务卿蓬佩奥将于10月8日来华访问,双方将就中美关系及相关的国际及地区问题交换意见;其二,北美贸易关系上,本周加拿大、美国和墨西哥达成取代NAFTA的贸易新协定USMCA,新协议中加拿大同意对美国进一步开放乳品市场,而第19章的争端解决机制也得以保留;其三,伊美关系上,本周美国宣布将退出《维也纳外交关系公约》中涉及国际法院管辖问题的相关议定书,并以国际法院相关诉讼为由终止与伊朗签署的友好条约,并于次日发布新版反恐战略,增大对伊火力。

3.2. 欧洲

其一,英国脱欧谈判周五出现重大进展,多位欧盟外交官透露,欧盟首席英国脱欧事务谈判代表巴尼耶发给他们了一份新议案大纲。此草案将融合30%~40%左右的英国政府“契克斯计划”,使得英国成为与欧盟合作最深入紧密的互贸国家,也为双方在其他如反恐、外交和国防等领域的合作提供了可能。但同时,路透社和英国《金融时报》也指出,此欧盟草案的措辞略显含糊,双方关于北爱尔兰边境的核心争议仍未解决,尽管梅政府正计划对北爱尔兰边境问题进行妥协,英国政府的“无摩擦贸易”方案也难以被欧盟通过。无论如何,英国无协议脱欧可能性减弱,英镑周五涨幅显著,兑美元与兑欧元分别上扬。其二,11月4日美国制裁伊朗石油行业日期临近,欧盟欲建立以物易物特殊目的公司(SPV)以规避美国制裁。但欧洲大型石油公司未作出积极响应,担心面临特朗普政府更严厉的惩罚。法国道达尔公司CEO Patrick表示,法国石油公司“承担不起被禁止使用美国金融体系的风险”。其三,报道称意大利政府由于面对欧盟压力,将在预算目标上让步,计划把2021年预算赤字占GDP比重降至2.0%,低于此前开出的2.4%条件。消息过后欧元兑美元走强50点。但著名意大利疑欧派人士Claudio Borghi持反对观点,并表达了意大利独立货币和脱欧倾向。虽然此后其表示言论只代表个人观点,由此引发的投资者避险情绪仍没有得到缓解。

3.3. 日本

其一,瑞典卡罗林斯卡学院1日宣布,将2018年诺贝尔生理学和医学奖授给日本京都大学特别教授本庶佑(76岁),日本首相安倍晋三当晚致电本庶,表达祝福称:“您的研究成果给众多癌症患者带来希望与光明。”;其二,安倍首相在执政的自民党总裁选举中获得三连任之后,对内阁进行改造,更换一批大臣,起用一批新人,以寻求党内的平衡,已经79岁高龄的二阶俊博,将继续留任干事长这一重要职务;其三,日本防卫相岩屋毅10月5日发布消息称,决定取消海上自卫队参加韩国本月举行的“国际阅舰式”,并已通知韩国政府。韩方之前通知日方不要在阅舰式上悬挂海自的自卫舰旗帜“旭日旗”,但日方判断无法答应。岩屋在防卫省向记者团表示,“极为遗憾,今后将努力推进日韩防卫合作”。

4. 大类资产走势

原油:上周,EIA原油库存在结束了之前的五周连降后,大幅增加797.5万桶,预期增加150万桶,前值增加185.2万桶。数据公布当日(10月5日),油价小幅下跌,收于74.29美元/桶,跌幅0.46%;周一,汇丰银行警告称,如果伊朗减产超出预期,或者出现恐怖袭击、政治动荡等意外因素造成原油产量跌幅超出预期,油价冲破100美元并不是天方夜谭,同时科威特自1990年以来首次暂停向美国出口原油。受二者言论因素影响,油价收于75.47美元/桶,涨幅4.43%;周二,科威特石油公司宣称有关科威特对美国原油出口下降的报道是“不准确的”。同时,美国能源资料协会(EIA)在月度报告中称,美国7月原油产量增加26.9万桶/日至创纪录的1,096.4万桶/日,美国原油产量已大幅上升,目前足以与最重要产油国俄罗斯和沙特阿拉伯竞争。油价停止上涨,开始走低,收跌0.57%,报75.04美元/桶;周三,油价迎来反弹,涨幅达到1.57%,收于76.22美元/桶;周四,原油价格节节攀升之际,巴克莱提醒投资者不要盲目追高,因油价上涨浪潮可能接近尾声,今年年底前油价将开始下跌。受此言论影响,油价下跌2.09%,收于74.63美元/桶。上周,油价仍旧在区间内受消息面主导,呈现持续震荡的趋势,美国政府正在积极考虑“SRE豁免”或“显著豁免”,给予大幅减少伊朗原油进口的国家禁运豁免,最终争取将伊朗原油出口降至零。原油市场可能继续向有利于空头方向发展。

黄金:上周黄金触底反弹,整体走高。周一,受上周黄金价格持续走低的投资者情绪影响,黄金价格跌幅达到0.3%,收于1192.6;周二,全球最大黄金ETF–SPDR黄金信托持仓当前为740.17吨,较上周五(9月28日)下降0.28%。但受到意大利局势影响,市场避险情绪升温金价实现反弹,收涨1.23%,达到1207.3;周三,多个美国经济数据好于预期,且由于市场存在避险情绪,黄金市场下行,最终收跌0.51%,报1201.1;周四,全球最大黄金ETF–SPDR黄金信托持仓当前为731.64吨,较周二下降0.84%。但空头回补依然使得黄金价格得到了有力支撑,涨幅1.01%,收于1203.7;截止截稿时间,黄金价格呈现上涨趋势,目前收于1206.7。本周,市场避险因素成为黄金市场最大的影响因素,预计短期内,黄金的价格仍旧会受市场情绪的波动而持续震荡。

股市:上周三大股指全部收跌,周四,标普500指数收于2901.61点,下跌23.9点,跌幅0.82%;道琼斯工业平均指数收跌200.91点,收于26627.48点,跌幅0.75%;纳斯达克综合指数收跌145.58点,收于7879.51点,跌幅1.81%。周一,特斯拉开盘涨超15%,消息面,特斯拉CEO马斯克和美国证交会就证券欺诈指控达成和解,马斯克未来三年将不能担任董事长职务,且必须向SEC支付2000万美元的罚款。周二,股早盘收跌1.64%,报27333.71点;腾讯控股将进行股权架构调整,一度跌超2%,收盘跌1.49%;油气股早间股逆势上涨,收盘前略有回落。周三,美国ADP就业人数远超预期,且围绕意大利预算问题的紧张局势有所缓和,推动美股上涨。B站涨13.3%,此前获腾讯追加投资。阿里巴巴涨1.7%,此前高盛预计阿里巴巴未来一年股价将增长逾50%。周四,联想集团低开4.4%后直线跳水,跌幅扩大至近19%。

债市:本周美债收益率继续持续走高,10年期美国国债收益率破3.2%。由于当前美国经济强劲,渐趋于潜在增长率,美国原油产量大幅提升,9月ISM制造业就业指数 58.8,创2月份以来新高,前值 58.5。就业市场势头依旧良好推升美债收益率持续走高。2年期美国国债收益率呈上涨趋势,截止截稿时间报收2.88% ;10年期美国国债收益率于9月18日突破3.2%,周五报3.23%,上涨近1.25个基点,收益率创三月以来新高。随着本周2年期国债收益率及10年期国债收益率同时大幅上涨,两者息差加大至35点附近,短端与长端曲线呈现明上扬趋势。随着美联储9月加息将至,预计此举将会压迫美债收益率长端下行,长端在3%点位上方仍较难“站得稳”,依然需要持续关注收益率曲线“倒挂”危机的出现。

美元指数:本周美元指数持续震荡,稳定在近一个月以来的较高水平。本周美元指数承压下跌,单日最高涨幅0.58%,截止截稿时间,美元指数报95.6446,跌幅0.13%。本周欧元、英镑及日元持续震荡,欧元下跌明显,欧元兑美元逼近1.15,周五报1.1502,下跌0.4%;此前报道称欧盟欢迎英国的新退欧计划,欧盟认为关于爱尔兰边境的英国新提案“是迈向正确方向的一步”。本周英镑持续小幅震荡,单日涨跌幅不超过0.5%。此外,本周美元兑日元突破114.53,创7月20日来新高。外围市场风险叠加美债收益率上升将会继续推动美元/日元上行。截至截稿时间报113.72。新兴市场方面,新兴市场危机重来,印度卢比新低,印尼盾刷新二十多年低点。同时,由于10年期美债收益率超3%红线,达到3.2%,新兴市场表现不佳, MSCI新兴市场也呈现明显下行趋势,新兴市场能否挺住美联储加息所带来的后续压力仍值得持续关注。

5. 下周策略

5.1. 美国

上周(10.01-10.05)公布的经济数据显示受关税担忧持续升温影响,9月ISM制造业指数59.8不及预期,同时ISM非制造业指数为61.6,远超预期58,美国制造业及服务业依旧保持扩张趋势,表明经济增长依旧强劲,但关税推动输入性成本走高,ISM或将无法持续维持高位。本周美国EIA原油库存意外增长797.5万桶远超预期150万桶,但对伊制裁即将来临仍旧束缚供给端,美油小幅探底而后回弹最高触及75.83。

我们判断本周(10.08-10.12,下同)情况:其一,美元方面,前期美加墨达成新北美自贸协定,加元上扬美元承压;而后美国小非农数据表现亮眼,加之美联储多位高官发言巩固渐进加息预期,美元强势反弹一度突破96关口。后市考虑到:(1)美国三季度经济表现依旧强势,受飓风影响非农数据虽不及预期,但失业率仍处3.7%的历史低位,加之资薪增速表现良好,良好的就业及通胀预期短期将继续支撑美元上行;(2)新兴市场再掀风雨,土耳其里拉、印尼盾以及印度卢比跌跌不休,间接推动美元小幅走强;(3)欧盟伊朗接近达成原油出售协议,试图绕过美元进行石油贸易,同时俄罗斯等国掀起美元抵制潮,多国联合抵制美元情绪高涨,或将冲击美元。综合判断,美元短期内下行风险趋稳;中长期来看(1)美国经济增长动能依旧强劲,联储“渐进式”加息立场坚定,国内劳动力市场持续收紧,推动美元未来走强;(2)欧央行仍将较长时间内维持“中性、不扩张不收缩的资产负债表规模”状态,同时日本宽松框架仍将较长时间内保持,共同支撑美元;(3)欧日经济踏入缓慢回暖进程,前景日益明朗或对美元形成冲击。综合上述多方考虑,我们认为中长期美元走强动能占优,19年二季度看向100点。

其二,美债方面,本周美债收益率节节攀升,前期受益于美国ADP数据远超预期及多位美联储高官为美国经济强劲增长背书,市场对美经济乐观预期高涨,10年期美债收益率一度突破3.20%关口,而后非农数据不及预期,美债收益率回吐部分涨幅,震荡维稳3.1%。后市考虑到:(1)上周受非农数据表现良好美债收益率走高,价格大幅回落,市场过度反应利空功能,未来短期空方或获利回吐,冲击美债收益率;(2)美国9月失业率依旧维持4%以下低位,资薪增幅表现良好,劳动力市场依旧繁荣,良好的就业及收入预期保障美债收益率;(3)局部贸易形势暂时缓和,继美韩双边贸易修正协议达成之后,美加墨又达成取代NAFTA的贸易新协议USMCA,市场避险情绪有所降温提振美债收益率;(4)中长期上,一方面美国经济基本面依旧良好,就业市场持续繁荣,通胀稳中看升,而欧日经济数据喜忧参半回暖仍存疑虑,支撑美债收益率;另一方面特朗普决心重塑全球贸易体系,加之美国重审GSP贸易战火或将波及印度等国,全球贸易形势将持续动荡冲击美债收益率。综合判断,我们认为,短期美债收益率在前期推升动能大体price in的情况下,上升动能呈萎缩态势;中长期来看,虽然在美联储达到中性利率前,仍存升息空间,长端收益率仍会伴随短端走升,而小幅紧跟,但结合下半年各风险因素来判断,长端收益率走升动能或已与走弱动能持平,判断为中性。

其三,美股方面,前期美加墨三国结束贸易谈判长跑加之意大利预算问题出现进展,投资者担忧情绪削减,三指数高开高走;而后美债收益率激增引起恐慌,公用事业、房地产股受挫拖累大盘,加之科技股节节败退,三股指纷纷收跌,标普更是跌破2900点。后市考虑到:(1)美债收益率目前已达较高关口,美股面临较高的抛售压力,短期支撑动能匮乏或将整盘等待消息;(2)贸易形势一松一紧,自美韩双边贸易修正协议达成之后,北美USMCA再度落地,日美谈判又将来临,贸易形势诡谲多变美股或将随之震荡;(3)减税利好仍在发酵,美股基本面韧性十足,财报季又将来临利好美股;(4)中长期上,美国经济增长动能依旧十足,劳动力市场繁荣态势不减,通胀上行压力稳固坚定美联储加息底气,但考虑到19年三季度前后美积极财政政策压力或将集中释放,加之欧盟或将于年底完成数字税计划谈判,打压美国科技巨头企业,美股承压趋势仍存。综合判断,短期美股支撑仍存,但上升空间或达瓶颈,短期下挫后在复归回25500点位前,仍存短期波动做多机会;而从中长期来看,美经济“独善其身”概率仍较低,伴随全球经济增长对美国的支持作用减弱加之贸易问题逐步显现,美股或难逃盘整走弱趋势。

3.2. 欧洲

上周欧洲整体经济状况较为稳定,欧元兑美元汇率下行,美元走强。欧元区9月制造业PMI终值53.2,低于预期53.3和前值53.3;9月服务业制造业PMI终值54.7,与预期和前值持平;9月综合PMI终值54.1,低于前值和预期54.2;德国9月制造业PMI终值53.7,与预期和前值持平;法国9月制造业PMI终值52.5,与预期和前值持平;英国9月制造业PMI终值为53.8,高于预期52.5和前值52.8;意大利9月制造业PMI今值50,低于预期50.3和前值50.1。

我们判断本周情况:前期欧元汇率下行,从9月28日的1.1604一直下行,到达10月3日这一周的最低点1.1478后,开始出现小幅度回升,10月5日达到1.1521。英国脱欧谈判周五出现重大进展,使得英国成为与欧盟合作最深入紧密的互贸国家,也为双方在其他如反恐、外交和国防等领域的合作提供了可能。英镑周五涨幅显著,兑美元与兑欧元分别上扬。意大利政府由于面对欧盟压力,将在预算目标上让步,计划把2021年预算赤字占GDP比重降至2.0%,低于此前开出的2.4%条件。消息过后欧元兑美元走强50点。

后市考虑到(1)英国脱欧谈判周五出现重大进展,使得英国成为与欧盟合作最深入紧密的互贸国家,英镑周五涨幅显著,兑美元与兑欧元分别上扬。(2)虽然俄罗斯、土耳其、阿根廷等新兴市场国家的货币表现有所好转,但危机余波未平,市场预期在短期内难以提振,危机对欧洲的外溢效应仍然存在,利空欧元;(3)意大利政府由于面对欧盟压力,将在预算目标上让步,计划把2021年预算赤字占GDP比重降至2.0%,低于此前开出的2.4%条件。消息过后欧元兑美元走强50点,利好欧元。而从中长期来看,欧盟在脱欧问题上可能会有比较乐观的解决方法,意大利的预算问题也将得到解决等使得欧洲经济处于乐观的态势,但是同时也考虑到国际贸易战的影响和新兴经济体的不确定性,所以欧元同时也要警惕出现黑天鹅问题,严防系统性风险的发生。

3.3. 日本

上周公布的经济数据显示日本经济仍旧钝化严重,9月份全国企业短观数据显示,多项数据均不及预期和前值,其中大型制造业企业信心指数更是连续3个季度恶化,表明日本经济前景不容乐观;日本9月制造业PMI52.5,较初值52.9有所下调,但仍处于扩张水平,显示出口订单增速放缓,新订单减少,引发采购重现收缩。总体来说,日本企业发展前景不佳,经济仍然“钝化”不减,这或将支撑日本央行保持宽松政策直至达到通胀目标的决定。

我们判断本周的情况:日元震荡走强后走弱,一度跌至本年度最低点。本周一日本公布的多项经济数据均不及预期和前值,日本经济前景不佳,而美国经济依然向好,支撑了美元兑日元;随后美墨加三方协议的达成,加之意大利预算案引发的市场避险情绪高涨,扩大了日元避险买需,致使美元兑日元高位回落;有“小非农”之称的ADP数据大幅好于预期,推动美国国债收益率大涨,致使日元承压,刷新一年多以来的最低点114.5。后市观察(1)日央行此前发布的9月份全国企业短观数据显示,由于自然灾害以及美国贸易保护政策的负面影响,日本三季度短观大型制造业景气判断指数、大型制造业前景指数以及大型非制造业景气判断指数均不及预期和前值,一系列数据恶化暗示着日央行在较长一段时间内仍将实行宽松的货币政策,或致日元走势疲软;(2)特朗普对全球主要贸易国的全面开战仍未出现显著熄火迹象,贸易局势紧张加之上调消费税计划带来的不确定性,支撑避险情绪,利好日元;(3)英国“软脱欧”还是“硬脱欧”所应发的不确定性,加之脱欧谈判几乎处于停滞的状态,辅以德意为主的欧元区成员国内部政局动荡及欧元区结构性改革等引发的风险因素,对日元或形成“脉冲式”支撑;综合来看,潜在利多因素虽然较多,但大多呈现“脉冲式”,“不确定性较大”等特征,在日央行没有稳健地推出货币政策正常化方案之前,日元多头很难成势;中长期来看,作为全球资金避风港的日元,仍会在全球经济呈现高波动时,逆势获得强势支撑。

注:本文有删减

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:刘世锦谈人民币汇率:破7和保7论忽略了均衡是动态的 下一篇:IMF:新兴市场需增强抗外部冲击能力